起業を初めてされる事業者は、最初は個人事業としてスタートするケースが多いです。

まず個人事業として業績、実績を積んでから、法人化するという選択です。

これを「法人成り」と言います。

もちろん、対取引先との信用などを考慮にいれて、最初から法人にするケースもあります。

今回は、起業家が個人事業として事業を始める場合、法人成りするタイミングをどのような要素で考え、その時期を判定すべきか、いくつかのポイントを紹介するので、その中から自社の方向性に合ったポイントを探し、法人成りのタイミングの選択肢の一つとして参考にしてください。

- 目次 -

法人成りのタイミング①消費税対策のタイミング

最近10%に増税となった消費税。消費者の負担ももちろんですが、価格に転嫁しなければならない事業者の負担も相当なものです。今回はまず消費税の納税義務を想定した法人成りのタイミングを紹介しましょう。

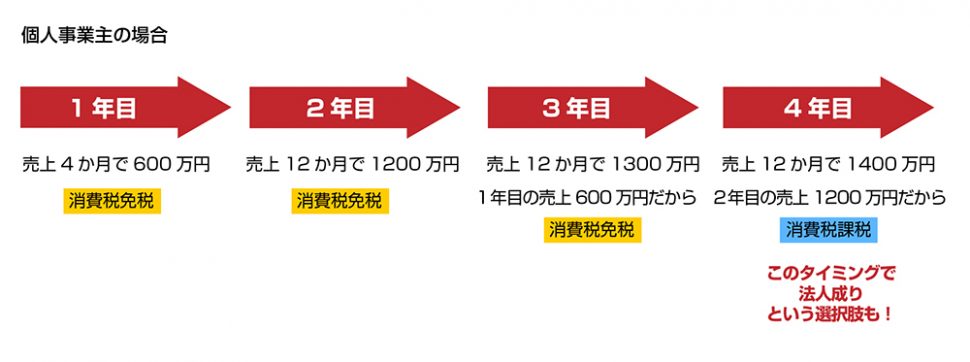

消費税の納税義務が生じる年か否か、原則は2年前の売上が1000万円を超えているかで判定されます。

つまり、個人事業で事業を始めた年は、その2年前は事業を行っていません。つまり2年前の売上が0円のため、開業初年度は消費税の納税義務が生じない年となります。

では開業2年目はどうでしょうか?開業2年目開始の日の2年前も事業はまだ行っていないため、実は開業2年目も、消費税の納税義務が生じない年となるのです。

では開業3年目はどうでしょうか?2年前に事業を始めているので、開業初年度の売上が1000万円を超えていた場合、この3年目から消費税の納税義務が生じるのです。

ここでポイントは、あくまでも個人事業としてはこの3年目から消費税の納税義務が生じるのですが、このタイミングで法人成りすると、法人としては2年前の売上は0円なので、法人1年目も消費税の納税義務が生じないという結果になるのです。

同じ理由で、法人2年目も消費税の納税義務が生じず、通常法人3年目から消費税の納税義務が生じることになります。

つまり、個人事業で2年事業を行い、その後法人で2年事業を行うことで、トータル4年間消費税の納税義務が生じない可能性があるということになります。実際にこのスキームを活用している事業者は多いのが実情です。

さらに細かい話になりますが、個人事業開業1年目は、年の途中から事業を始めて、その年の12月末までのの売上が1000万円を超えてなければ、3年目も消費税が免税となってしまいます(つまり、月割で12か月分換算はしないということです。これは個人事業のみで、法人は1年目の事業年度が12か月未満であっても、12か月換算して、売上1000万円に達しているかを判定されますので、ご注意ください)。

※1年目の半年の給与支給額が1000万円を超える場合、大会社の子会社である場合など、上記の消費税免税の特例に該当しないケースもありますので、詳細は専門家にご相談ください。

法人成りのタイミング②社会保険加入のタイミング

事業主が、社会保険に加入したいタイミングで法人成りするケースもあります。

個人事業の場合、常時雇用する授業員が5人未満の場合、社会保険への加入は任意となっております。

社会保険は健康保険と厚生年金からなっており、総額を会社と加入する従業員で折半で負担します。従業員の負担が大きいのももちろんですが、会社の社会保険負担も従業員の数が大きければ大きいほど相当なものになります。

そのため、個人事業の場合、事業主、従業員ともに本人で国民健康保険と国民年金を負担するケースが多いのです。

もちろん、国民年金より、厚生年金の方が将来支給を受けられる年金額が大きいため、事業主、従業員ともに、いずれは厚生年金を負担していきたいと考えるケースもあるでしょう。

そのため、会社の業績を鑑み、事業主がこの経営状況なら自身や従業員の社会保険を負担しながら、資金繰りを継続できると経営判断をした時点で、法人成りするという選択肢が考えられます。ちなみに、法人の場合は、株式会社、合同会社などに関わらず、社長1名の会社でも社会保険の加入が必須となります。

そのため、逆に事業が安定するまでは、社会保険負担を抑えるために個人事業から始めるというケースが多いのです。

法人成りのタイミング③利益の状況

利益の状況で、法人成りのタイミングを決めるケースも考えられます。

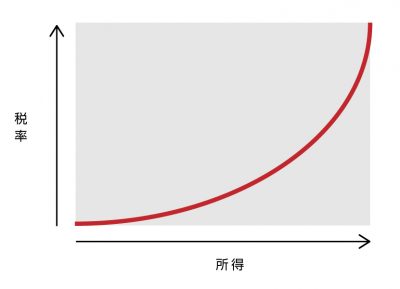

個人事業主の場合は、国税の場合所得税が発生しますが、この所得税の計算方法が「累進課税制度」と言われており、所得が増加すればするほど、累進的に税率が上がり、税負担が大きくなっていきます。

下記の図のようなイメージです。

一方、法人に発生する国税は法人税と地方法人税が主ですが、中小企業の場合、いずれも所得800万円までは税率が一定です、800万円を超えると税率が少し上がりますが、その税率も一定なので、事業者が一定の所得以上になったら、法人にした方が所得に係る税金負担が少なくなるケースがでてきます。

ケースバイケースですが、最近は所得が600万円~800万円あたりから法人成りする事業者が増えていると思われます。

法人成りのタイミング④対信用度、取引の関係上

昔から言われるのが、個人事業より法人の方が、規模が大きい印象から、対消費者からの信頼感が増すと言われています。最近は株式会社も資本金1円から設立できるため、その信用度は昔ほどではないのですが、今でも株式会社への信用度が高い傾向はあります。

そのため特にインターネットなどを使って全国の不特定多数の消費者へ商品を販売する事業を始める場合は、消費者への信頼度を高めるために、最初から株式会社で始める傾向が強いです。

また法人成りのタイミングとしてよくあるのが、公共事業の仕事への参入のタイミングです。

一人大工さんが個人事業で事業を始め、だんだんと規模を拡大し、従業員を抱えて、建設業の許可も取得していった場合、公共事業の請負の仕事が入ってくることもあるでしょう。

その場合、法人でないと仕事が受けられないなどの要件があるため、法人成りするタイミングとしては必要不可欠となるのです。

著者の加賀谷 豪氏に法人成りについてメール相談する(無料)>>

執筆者プロフィール:

ドリームゲートアドバイザー 加賀谷豪(税理士、ファイナンシャルプランナー)

株式会社ピクシス 代表取締役/税理士法人アクシオン 代表社員

1981年 北海道札幌市生まれ

同志社大学卒業後、税理士事務所業界経験12年の内、起業者の税務顧問をメインとして携わる中で、より起業支援に特化した研修、勉強会などのサービス提供を目的として、平成26年に株式会社ピクシスを設立。マーケティング戦略・ネット集客に係るプランニングにより、売上のビジョンを明確化するという目的と、それによる充実した事業計画を作成活用することで、融資対策につながるご提案を目的とした起業者向け勉強会を継続的に行っている。平成28年に税理士登録とともに、税理士法人アクシオンを設立

この著者の記事を見る

- 2026年1月29日 税理士が解説!フリーランスはインボイス登録をすべきか? ~2026年インボイス制度の改正によりインボイス登録の有無での有利不利が大きくなる?~

- 2026年1月14日 【2026】はじめての確定申告|全手順と失敗しないポイントを完全ガイド

- 2026年1月14日 【2026年最新】年収2,000万超の個人事業主向け|役員報酬の扱い方と確定申告完全ガイド

- 2024年11月2日 年末調整の令和6年改正事項と、近年の間違えやすい主な留意点

- 2024年8月29日 インボイス制度の「8割控除」「2割特例」って?特例期間はいつまで?税理士が解説

- 2024年7月19日 ~定額減税の落とし穴~経営者は気を付けないと年末調整が大変に!?

- 2023年12月31日 インボイス登録した年の確定申告を税理士が解説

- 2023年11月9日 【インボイス対応】領収書の内訳記載方法を分かりやすく税理士が解説~税込価額からの税抜価額の内訳計算など~

- 2023年9月12日 インボイス登録が必要な業種、不要な業種

- 2023年7月13日 インボイス適用間近!10月までにインボイス発行事業主がやることリスト

執筆者:

執筆者: