2023年10月からインボイス制度が開始されます。

インボイス制度とは、消費税を正確に把握するために新たに導入される請求書の作成制度ですが、個人事業主にとっては、単にこれを導入する・しないということだけでなく、「法人化をするか?しないか?」という問題にも大きくかかわってきます。

この記事では、インボイス制度の目的や概要、どのような事業者が対象になるのか、導入時に活用できる補助金や移行期間を含めたスケジュールなど、インボイス制度についてわかりやすく解説します。

- 目次 -

インボイス制度とは?

「インボイス」とは、売手が買手に対して、正確な適用税率や消費税額等を伝えるものです。

具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「税率ごとに区分した消費税額等」の記載を追加したものとなります。

現在、消費税については、品目や取引の対応の違いにより、8%と10%の2つの税率が併存しており、そのため取引や記帳時の扱いが複雑となっています。

しかし、インボイス制度導入により、取引内容や消費税率、消費税額などの記載要件を満たした「適格請求書」を保存・発行し、売り手が買い手に対してより正確に消費税額を伝えることで、経理上の不正やミスを防ぐことができると期待されています。

インボイス制度の開始以降は、売手であるインボイス発行事業者は、買手である取引相手(課税事業者)から求められたときは、インボイスを交付しなければなりません。

買手は、仕入税額控除の適用を受けるために、取引相手(売手)であるインボイス発行事業者から交付を受けたインボイスの保存が必要(原則)となります。

課税事業者は、インボイス対応することで仕入れ税額の控除を受けることができます。これを「仕入税額控除」といい、消費税の納税時に自身が支払った消費税を納税額から差し引くことができます。

〇 仕入れ先・外注先(ともに事業者)がインボイス対応している場合

- 売上:70,000円 預かった消費税:7,000円

- 仕入または外注費:50,000円 支払った消費税:5,000円

- 納税額:2,000円 (預かった消費税額 7,000円 - 支払った消費税額 5,000円 仕入控除が可能)

〇 仕入れ先・外注先がインボイス対応していない場合

- 売上:70,000円 預かった消費税:7,000円

- 仕入または外注費:50,000円 支払った消費税:5,000円

- 納税額:7,000円 (外注先がインボイス対応していないため支払った消費税5,000円の仕入税額控除が受けられないため)

今回のインボイス制度で、新設法人、新規開業の個人事業が不利になる制度となってしまう可能性が大きくなってしまうため、従来より新規投資や新規事業開業により景気を活発化させている欧米諸国と比較し、景気の底上げにマイナス要因が働いてしまうことが大きく懸念されます。

課税事業者と免税事業者による違い

インボイス制度を利用して適格請求書を交付するためには、税務署長に申請して消費税の課税事業者として登録を受けなければなりません。免税事業者は適格請求書を発行できない事業者となるため、免税事業者の取引の相手方は仕入れ税額控除を受けることができなくなってしまいます。

そのため、消費税が控除できなくなることを嫌って、免税事業者とは取引しないという取引先が出てくる可能性も考えられます。

ただし、適格請求書を必要としないという個人事業主や、顧客が一般消費者のみであり法人取引がないという方については、課税事業者になる必要はありません。

現在、資本金等の額が1,000万円未満である新設法人や、基準期間における課税売上高が1,000万円以下であるなどの一定要件に該当する方は「免税事業者」として最長で2年間消費税の納税が免除されています。

もっと知りたい!こちらもチェック法人成りで最大4年間、消費税が免除になる条件とは?

課税事業者になりインボイス制度を導入するか、免税事業者のままでいるかはご自身の事業内容や取引先などを考慮して決める必要があります。

インボイス制度は2023年10月1日から開始(登録申請書の受付開始)されますが、この日から登録を受けるためには2023年3月31日までに登録申請書を提出しておかなければなりません。

インボイス制度活用に必要な準備

インボイス制度を活用するには、以下の準備が必要となります。

- 適格請求書発行事業者の登録

- 適格請求書発行に対応した経理システムの導入

- 取引先の事業者が課税事業者に該当するかの確認

- 免税事業者の取引先への対処法の検討

① 適格請求書発行事業者の登録

インボイス制度は、課税事業者となるだけでは利用できません。

適格請求書の発行をするためには、納税地を所轄する税務署長に対して登録申請書を提出する必要があります。

税務署における審査を経て、適格請求書発行事業者として登録された場合、「登録通知書」(登録番号や公表情報等が記載されています)が送付されます。

登録手続きは、郵送、またはパソコンを利用して申請する「e-Taxソフト(WEB版)」及び、スマートフォンやタブレットを利用して申請する「e-Taxソフト(SP版)」により行うことができます。「e-Taxソフト(SP版)」の利用は個人事業主のみですので注意してください。

また、e-Taxにて申請する場合は事前に以下の準備が必要です。

- 電子証明書(マイナンバーカード等)

- 利用者識別番号等(※)

※ 「e-Taxソフト(WEB版)」及び「e-Taxソフト(SP版)」での取得が可能。

郵送の際は、登録申請書の様式を国税庁のHPからダウウンロードして、納税地を管轄する「インボイス登録センター」へ送付します。

② 適格請求書発行に対応した経理システムの導入

適格請求書の発行は既存の経理システムではできないため、これを行うには適格請求書の発行に対応した経理システムの導入・改修が必要となります。

その場合の会計ソフトには、以下のような機能が必要となります。

- 請求書発行システム:適格請求書の記載要件をすべて満たしたシステムへ転換

- 会計システム:免税事業者と課税事業者とで税区分の切り替えができる機能

- 販売管理・受発注システム:区分記載請求書の記載ルールに対応できる機能

- 対応レジの導入

【これまでの記載事項】

- 請求書発行者の氏名又は名称

- 取引年月日

- 取引の内容

- 税率ごとに区分して合計した対価の額(税込)

- 軽減税率の対象品目である旨

- 請求書受領者の氏名又は名称

↓

【適格請求書等保存方式(インボイス制度)の記載事項】

上記請求書に以下の事項が追加されたもの

- 登録番号《課税事業者のみ登録可》

- 適用税率

- 消費税額

参考:日本税理士連合会 https://www.nichizeiren.or.jp/taxaccount/invoice/

なお、ドリームゲートでは、弥生会計と提携して、2017年1月以降に法人設立された方や設立予定の方を対象としたキャンペーンを行っています。

キャンペーンに参加いただいた方には「弥生会計 オンライン(ベーシックプラン)」の2年間無料利用」、「起業・経営に役立つマニュアルを2冊無料」の2つの特典をプレゼントいたします。

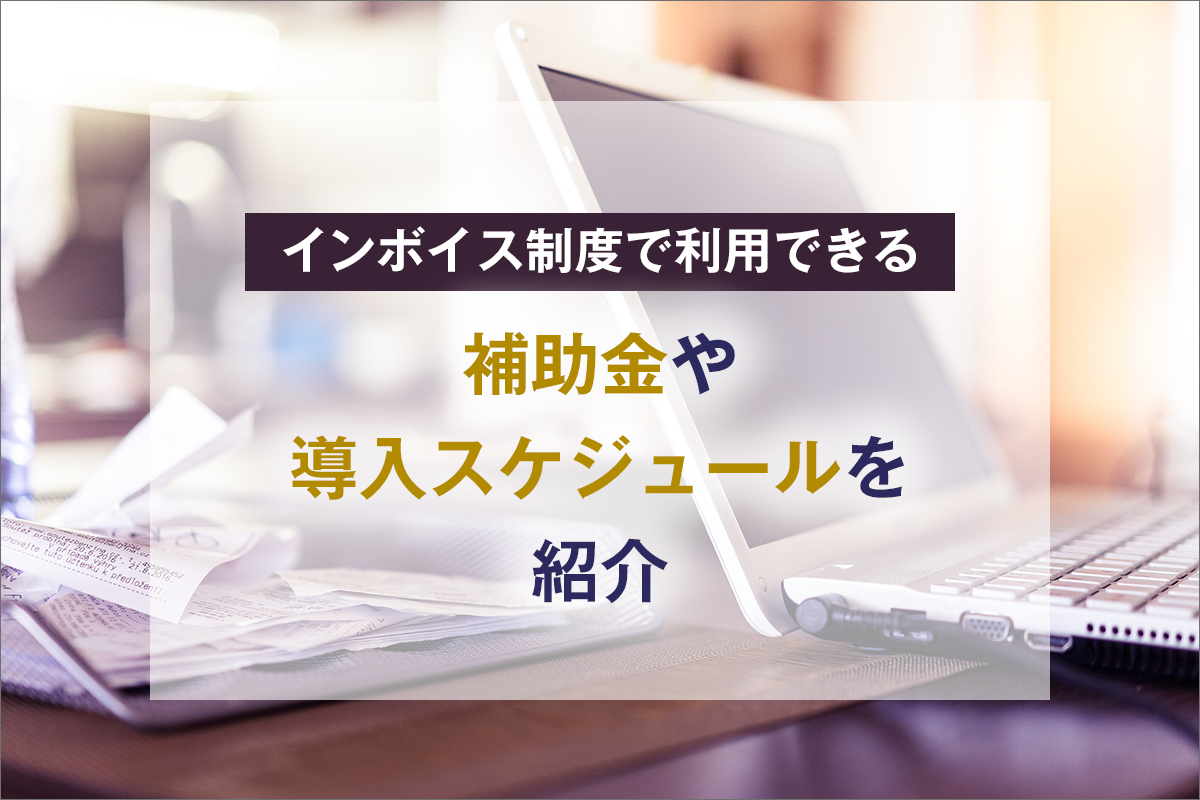

導入スケジュール(経過措置あり)

2019年の軽減税率導入から消費税に対するシステムが変化してきました。インボイス制度の導入によって今後はどのように変化していくのか見ていきます。

2019年10月 軽減税率導入

↓消費税を区分けして請求書に記載することが義務付け

↓免税事業者からの仕入れについては全額控除

2023年10月 インボイス制度導入

↓必要な手続きと消費税の区分け記載で課税事業者は仕入税額控除

↓経過措置:免税事業者からの仕入れに関しては適格請求書等がなくても80%までは控除

2026年10月 経過措置:免税事業者からの仕入れに関する控除割合が50%

↓

2029年10月 控除のために適格請求書等が必須

インボイス制度が導入された場合、適格請求書発行事業者以外の者と取引した際には、原則として仕入税額控除ができなくなってしまいます。

区分記載請求書と同じ事項が記載された請求書や、経過措置の規定が適用される旨が記載された帳簿を保存していれば、一定の期間は以下の割合で仕入税額として控除できるという経過措置が適用されます。

参考:https://www.nichizeiren.or.jp/wp-content/uploads/invoice/invoice15b.pdf

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

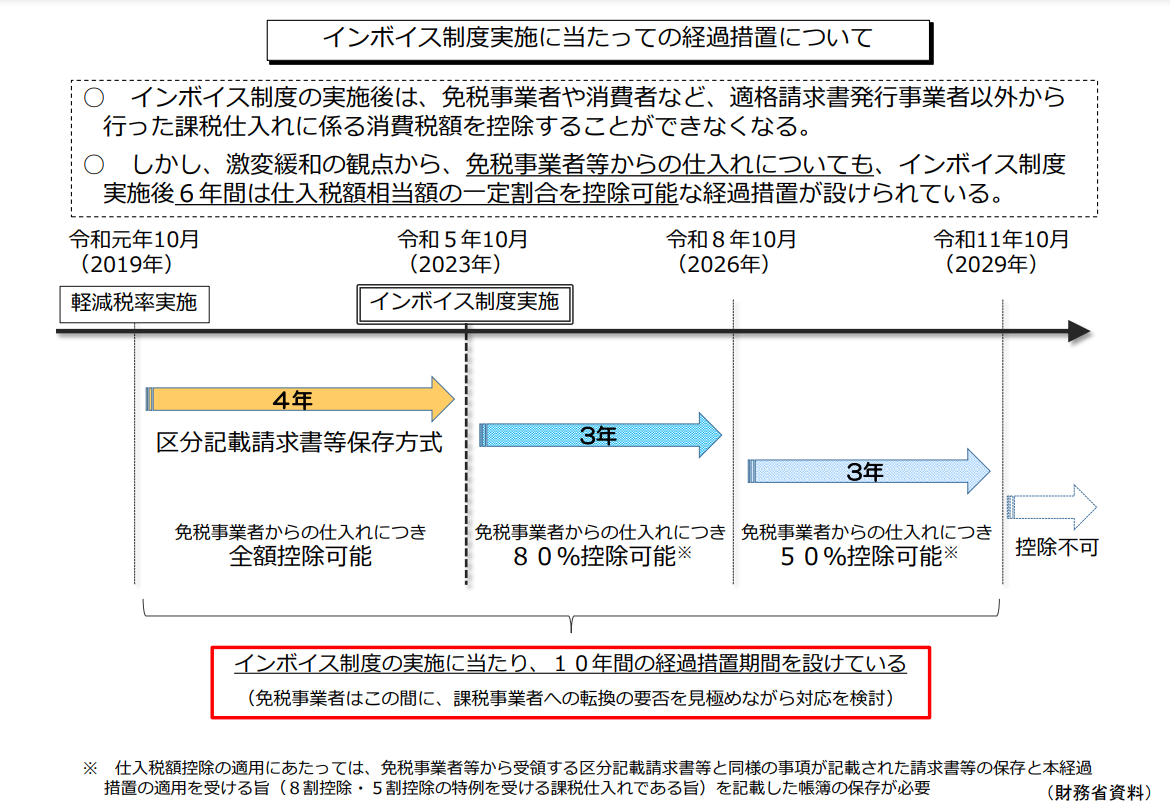

インボイス制度に伴い活用できる補助金制度

インボイス制度の導入にかかった費用に対して補助金を受けることができます。活用できる補助金制度を紹介します。

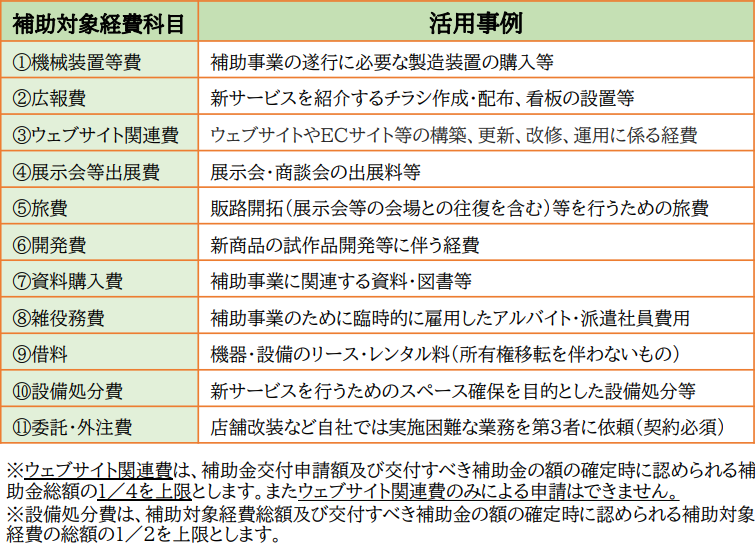

小規模事業者持続化補助金(インボイス枠)

小規模事業者持続化補助金(=持続化補助金)は、小規模事業者が自社の経営を見直し、自らが持続的な経営に向けた経営計画を作成した上で行う販路開拓や生産性向上の取組みを支援する制度です。

本補助金には、通常枠、賃金引上げ枠、卒業枠、後継者支援枠、創業枠、インボイス枠の6つの類型があります。インボイス枠は、免税事業者であった事業者が新たにインボイス発行事業者として登録し、販路開拓に取り組む小規模事業者を対象としたもので、補助上限額は100万円に引き上げられています。

<インボイス枠の要件>

2021年9月30日から2023年9月30日の属する課税期間で、一度でも免税事業者であった又は免税事業者であることが見込まれる事業者のうち、インボイス(適格請求書)発行事業者の登録が確認できた事業者であること

ただし、補助事業の終了時点でこの要件を満たさない場合は、補助金の交付は受けられません。

- <補助額> 2/3

- <補助上限額> 100万円

- <対象経費>

インボイス制度対応のための取引先の維持・拡大に向けた専門家(税理士、公認会計士、中小企業診断士等)への相談費用など

出典:R1補正・R3補正小規模事業者持続化補助金〈一般型〉ガイドブック

https://r3.jizokukahojokin.info/doc/r3i_gaidobook.pdf

IT導入補助金2022(デジタル化基盤導入類型)

IT導入補助金は、中小企業・小規模事業者等が自社の課題やニーズに合ったITツール(パッケージソフトの本体費用、クラウドサービスの導入・初期費用等)の導入を支援する補助金です。

本補助金では、通常枠、デジタル化基盤導入枠(デジタル化基盤導入類型 ・複数社連携IT導入類型)、セキュリティ対策推進枠の3つに分類されており、そのうちデジタル化基盤導入類型ではインボイス導入費用の一部について補助が受けられます。

インボイスへの対応については、会計・受発注・決済・ECソフトに加え、PC・タブレット・レジ・券売機等のハードウェア導入費用などが利用できます。

|

デジタル化基盤導入枠 |

|||

|

|

デジタル化基盤導入類型 |

||

|

対象 |

会計・受発注・決済・ECソフト |

PC・タブレット等 |

レジ・券売機等 |

|

補助額 |

① 5万円~50万円以下 ② 50万円超~350万円 |

~10万円 |

~20万円 |

|

補助率 |

① 3/4以内 ② 2/3以内(※) |

1/2以内 |

|

|

対象経費 |

ソフトウェア購入費、クラウド利用料(最大2年分)、導入関連費、 |

||

※ 交付の額が50万円超の場合の補助率は、当該交付の額のうち50万円以下の金額については3/4、50万円超の金額については2/3。

参照:https://www.chusho.meti.go.jp/koukai/yosan/2021/it01.pdf

インボイス制度導入で何が変わる?

インボイス制度は、売手側が買手側に対してインボイス(適格請求書)を発行し、売手側がインボイスを保存することを要件に消費税の仕入税額控除が行える仕組みです。

制度導入によって具体的に何が変わり、現場ではどのような作業が増えるのでしょうか。

1.請求書の記載事項が増える

インボイスの適用を受けるには請求書に新たに

「税率ごとの消費税額等」

「適用税率」

「登録番号(課税事業者のうち適格請求書発行事業者として登録した事業者に付される番号)」

の記載が必要となり、請求書の記載事項が増えることとなります。

2.消費税の納税額が変わる

現在の制度では、請求書の物品ごとの経費精算と端数処理が可能です。

インボイス制度では、税率に合わせて税込み金額を集計し、消費税を計算しなければならず、端数処理も税率に合わせて1回ごとに計算する必要があるため、納税額が変わる可能性があります。

また、取引先がインボイス対応していないことで仕入れ税額控除を受けられなくなり、納税額が増えることも考えられます。

参考:日本税理士連合会 https://www.nichizeiren.or.jp/taxaccount/invoice/

3.帳簿や書類の保存方式が変わる

インボイス制度の開始により、これまでの「区分記載請求書保存方式」から「適格請求書等保存方式」へ変更されます。

「区分記載請求書保存方式」については交付義務はありませんでしたが、「適格請求書等保存方式」では、登録した事業者は買い手の求めに応じてインボイス交付義務・写しの保存義務が発生します。

4.経理業務の負担が増える

現行の区分記載請求書では消費税額が記載事項になっていないため、端数処理のルールは定められていません。しかし、インボイスでは端数処理のルールが定められており、税率ごとに合計した対価の額ごとに消費税額を求める必要があります。

また、買手側は、適格請求書発行事業者からの仕入なのか、免税事業者からの仕入なのかを分類し会計処理を行わなければならないため、経理業務の負担が増えることになります。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

インボイス制度に対応するために

インボイス制度の開始後は、取引先に免税事業者がいる場合、課税事業者と分けて計算しなければならないため、紙での計算が煩雑になる可能性が高まり、経理の負担が大きくなります。

経理業務の負担を軽減するには、インボイスに対応した経費精算の見直しが必要となりますが、それには新しいシステムの導入や改修、専門家のコンサルといった一定の経費が必要です。これらの負担を少しでも減らすには、インボイスに対応した補助金制度の活用をおすすめします。

導入準備や補助金の申請に向けた手続きなどに不安のある方は、便利なツールを利用したり、専門家に相談したりしながら進めましょう。

ドリームゲートでは、現在、弥生会計と提携して、2017年1月以降に法人設立された方や設立予定の方を対象としたキャンペーンを行っています。

キャンペーンに参加いただいた方には「弥生会計 オンライン(ベーシックプラン)」の2年間無料利用」、「起業・経営に役立つマニュアルを2冊無料」の2つの特典をプレゼントいたしますので、ぜひご参加ください。

地方起業家を元気にしたい!と北海道で活躍される若き税理士。とくに消費税制度、インボイス制度に関するアドバイスに精通し執筆活動を通して税アドバイスに力を注いでいます。

プロフィールを見る>>

執筆者プロフィール:ドリームゲート事務局

著書:「マネして完成! 事業計画書 ~10業種36の事例で事業計画のまとめ方がよくわかる」ドリームドリームゲートは経済産業省の後援を受けて2003年4月に発足した日本最大級の起業支援プラットフォームです。

運営:株式会社プロジェクトニッポン

Facebook | X(旧:Twitter)