ドリームゲート認定アドバイザーの田中琢郎です。8,000社以上の経営者の融資や事業資金調達の相談対応実績を持つ株式会社ファイナンスアイの創業者でもあります。

2014年から株式会社ファイナンスアイを創業し、日本全国の起業家・中小企業の経営者・個人事業主の皆様にファイナンスという強力な武器を提供しています。

本記事では、東京都で創業を考えている方に向けて利用可能な助成金などの創業支援制度や、日本政策金融公庫の創業融資についてお伝えしていきます。東京都で起業される方にとって、本記事が参考になればと思います。

- 目次 -

東京都で受けられる4つの創業融資とは

創業時に利用できる創業融資制度では、都道府県や市町村が各々の創業支援施策をもっています。今回は東京都で創業する場合、どのような支援があるのか説明します。

4つの創業融資

東京都で創業する場合、利用できる融資の概要は、以下のとおりです。

融資制度は、各々、対象や条件がちがっており、自分が受けたい融資制度をしっかり選ぶことが重要になります。

【東京都で受けられる融資制度の一覧】

それぞれの制度は次の章以降でくわしく説明しています。

| 融資制度名 | 対象 | 融資金額 | 返済期間 |

| ①東京都中小企業制度融資『創業』 | ・現在事業を営んでいない個人で、創業しようとする具体的な計画を有している

・創業した日から5年未満である中小企業者など ・分社化しようとする会社または分社化により設立された日から5年未満の会社 |

3,500万円以内 | 設備資金:最長10年

運転資金:最長7年 |

| ②女性・若者・シニア創業サポート事業 | 女性、若者(39歳以下)、シニア(55歳以上)で、都内における創業の計画がある方または創業後5年未満の方(NPOなども含む)

地域の需要や雇用を支える事業 |

1,500万円以内

運転資金の場合は750万円 |

返済期間10年以内(据置期間3年以内) |

| ③日本政策金融公庫「新規開業資金(新企業育成貸付)」などの各種開業資金 | 新たに事業をはじめる方や事業開始後おおむね7年以内の方 | 融資限度額は7,200万円

(うち運転資金4,800万円) |

設備資金:20年以内

運転資金:7年以内 |

| ④東京23区が独自に設定している融資支援制度

例)杉並区中小企業資金融資「新事業展開資金」 |

現在おこなっている事業とは異なる新分野への進出や事業転換をおこなおうとする方

新たな技術・製品・商品・サービスの開発または企業化などをおこなおうとする方 |

1,500万円 | 設備資金:9年以内(据え置き6か月以内)

運転資金:7年以内(据え置き6か月以内) |

3つの助成制度

東京都には、創業時に利用できる助成金の制度があります。助成金は融資と異なり、返済不要な資金調達です。今回は3つの助成金制度を説明します。

①創業助成金(東京都中小企業振興公社)

創業助成制度は、都内での開業率向上を目標に掲げ、東京都および公益財団法人東京都中小企業振興公社が実施する制度です。都内で創業予定の個人または創業から5年未満の中小企業者などに対し、賃借料、広告費、従業員人件費など、創業初期に必要な経費の一部を助成しています。

②商店街起業・承継支援事業

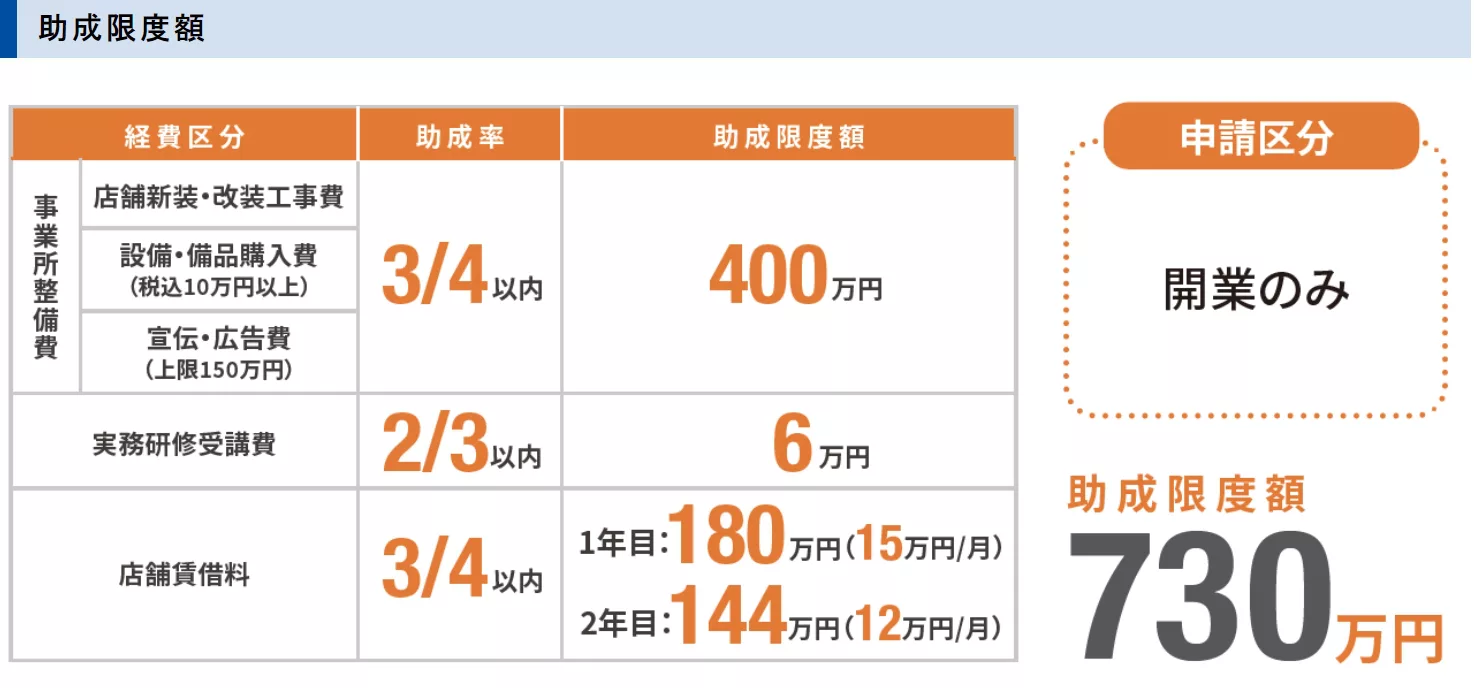

商店街起業・承継支援事業とは、都内商店街で新規開業または既存事業の後継をおこなう中小小売商業者が開業などをするにあたって、利用出来る制度です。店舗の新装または改装および設備導入などに要する経費の一部を助成しています。

③若手・女性リーダー応援プログラム助成事業

若手・女性リーダー応援プログラム助成事業とは、リーダーとなりうる女性および若手男性が都内商店街で新規開業するにあたって、利用できる制度です。工事費、設備・備品導入費、店舗賃借料などに要する経費の一部を助成しています。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

4つの創業融資①東京都中小企業制度融資『創業』

東京都中小企業制度融資『創業』とは、新規の創業資金、創業後の事業資金の調達を支援するために、東京信用保証協会、金融機関、東京都が協調して支援をおこなう制度です。

具体的な制度の内容は、以下のとおりとなります。

利用いただける方

中小企業者または組合で、次の条件をすべて満たすことが必要です。

- 都内に事業所(住居)があり、保証協会の保証対象となる業種を営んでいること。(ただし、一定の業歴要件が必要となる場合があります。)

- 事業税そのほか租税の未申告、滞納がないこと。(ただし、完納の見通しが立つ場合などはこの限りではない。)

- 許可、認可、登録、届出などが必要な業種にあっては、当該許認可などを受けている(または、受ける)こと。※創業を計画している方が利用できる制度は、創業融資です。※極度型融資については、引き続き2年以上同一事業を営んでいることが必要です。

- 現在かつ将来にわたって、暴力団員などに該当しないこと、暴力団員などが経営を支配していると認められる関係などを有しないことおよび暴力的な要求行為などをおこなわないこと。

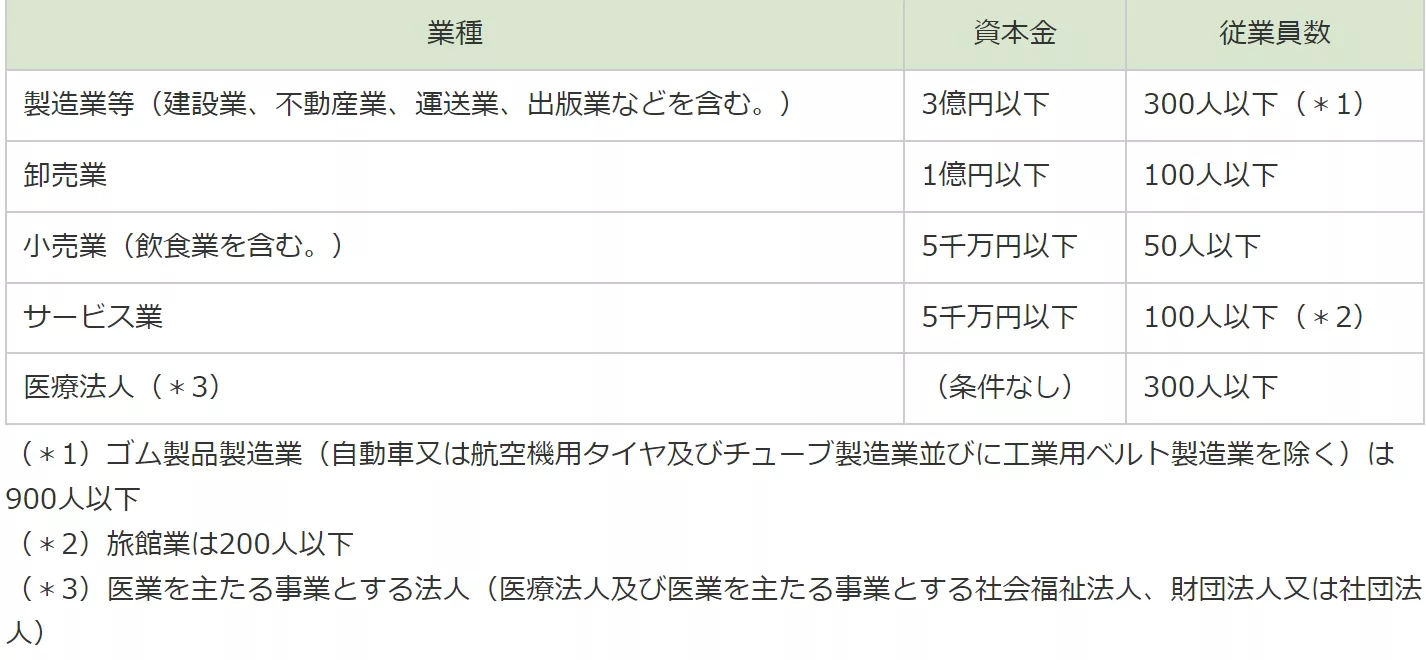

なお、中小企業者とは、下表の資本金・従業員数のいずれかの条件を満たしている方です。

組合とは、中小企業信用保険法第2条第1項に該当する中小企業等協同組合、消費生活協同組合、商店街振興組合、協業組合、商工組合、生活衛生同業組合、酒造組合、酒販組合、内航海運組合などをいいます。なお、消費生活協同組合および内航海運組合の融資限度額は、中小企業者と同額となります。

連帯保証人

必要となる場合があります。ただし、法人代表者(実質的な経営権を持っている者などを含む。)を除き、連帯保証人は不要です(※)。また、組合は、その実情に応じ、代表理事以外の理事を連帯保証人とする場合があります。

(※)国の「経営者保証に関するガイドライン」に基づいて次のいずれかに該当し、保証協会が認める場合およびそのほか保証協会がとくに認める場合は、法人代表者の個人保証を不要とします。(「経営者保証に関するガイドライン」などの改正があった場合には、都の別途通知に基づき、当該改正などを踏まえた扱いとします。)。

以下の事項に該当する場合は、連帯保証が不要となる場合があります。

(1)申込金融機関が、そのプロパー融資(信用保証協会などによる保証を付さない融資)について法人代表者の個人保証を不要とし、担保による保全が図られていない場合であって、法人と代表者の分離、債務超過でないなどの一定の要件を充足している場合

(2)法人または法人代表者などが所有する不動産について担保提供があり、十分な保全が図られる場合

物的担保

既存の保証付融資残高と新規の保証付融資額の合計が8,000万円以下の場合は、原則として無担保となっています。合計が8,000万円を超える場合は、物的担保が必要となります。

信用保証料

信用保証料とは、信用保証協会が債務の保証をおこなうために、利用者が負担する費用のことです。

信用保証料率は、責任共有制度の対象・対象外や経営状況などによって異なります。責任共有制度には、「部分保証方式」と「負担金方式」の2つの方式があり、そのいずれかの方式を各金融機関が選択することとなっています。

部分保証方式は、個別貸付金の80%(一部の保証を除く)を信用保証協会が保証します。負担金方式は、保証時点では100%保証となります。ただし、代位弁済状況に応じて、金融機関は信用保証協会に対し負担金を支払うことにより、部分保証と同等の負担を負うこととなっています。

東京都産業労働局|東京都創業NET|東京都中小企業制度融資『創業』

4つの創業融資②東京都の女性・若者・シニア創業サポート事業

地域に根ざした創業を支援するための融資と経営サポートの制度です。東京都内の女性・若者・シニア創業者であれば、原則として、対象となります。

対象となる方

女性、若者(39歳以下)、シニア(55歳以上)で、創業の計画がある者または創業後5年未満の者(代表者)が対象となります。また、以下の条件を満たすことが必要です。

- 個人事業主、株式会社、合同会社、一般社団法人、NPO法人など東京都内に本店または主たる事業所を置く創業事業であること

- 地域の需要や雇用を支える事業であること

- 創業規模は中小企業者の範囲に合致し、大企業が実質的に経営を支配していないこと

- 公序良俗に問題のある事業、風俗営業などでないこと

- 現在かつ将来にわたって暴力団など反社会的勢力に該当しないこと

- 法令などで定める租税についての未申告、滞納がないこと

※個人で創業し、同一事業を法人化した者で、個人で創業した日から5年未満の者も含まれます

※本事業の取り扱いは、令和16年3月までとなります(融資実行は令和6年3月まで)。

※複数金融機関から本事業の融資を受けることはできません。

融資限度額

1,500万円以内(運転資金のみは750万円以内)

利率(年)

固定金利1%以内

ご返済期間

10年以内(うち据置期間3年以内)

担保

無担保

保証人

法人…法人代表者(原則)

個人事業主…不要

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

4つの創業融資③日本政策金融公庫の融資制度

日本政策金融公庫の創業融資制度は、民間の金融機関で融資を受けることが困難な場合でも利用できる可能性が高い創業融資制度となります。

本記事では創業融資制度についてくわしく解説していきます。本記事を読むことで、創業融資制度の概要や、資金調達のための有効な方法を知ることができます。

③-1.新創業融資制度

新創業融資制度は、これから起業する人または事業を開始してから2期以内の人を貸付対象とした制度です。新たに事業をはじめるため、または事業開始後の設備資金や運転資金として、3,000万円を限度に融資を受けられます。以下に新創業融資制度の概要についてご説明いたします。

| 対象者の要件 | ・新たに事業をはじめる方または事業開始後税務申告を2期終えていない方

・創業時において創業資金総額の10分の1以上の自己資金を確認できる方 ・新たに営もうとする事業について、適正な事業計画を策定しており、当該計画を遂行する能力が十分あると認められる方 |

| 資金の用途 | 設備資金、運転資金 |

| 融資限度の金額 | 3,000万円(うち運転資金1,500万円) |

| 返済期間 | 各融資制度に定めるご返済期間以内 |

| 利率 | 2.24%~3.2%

(利率は変更しますので、くわしくはコチラを参照してください。) |

| 担保・保証人の有無 | 原則不要

※原則、無担保無保証人の融資制度であり、代表者個人には責任が及ばないものとなっています。法人が希望する場合は、代表者が連帯保証人となることも可能です。その場合は利率が0.1%低減されます。 |

③-2.新規開業資金

新規開業資金は、新たに事業をはじめる人または事業開始後おおむね7年以内の人を対象に、7,200万円を限度に融資を受けられる制度です。資金の使い道は設備資金および運転資金に限られていますが、新創業融資制度やそのほか融資制度との併用が可能です。

対象者の要件

・新たに事業をはじめる方または事業開始後おおむね7年以内の方

・新たに営もうとする事業について、適正な事業計画を策定しており、当該計画を遂行する能力が十分あると認められる方

資金の用途

設備資金、運転資金

融資限度の金額

7,200万円(うち運転資金4,800万円)

返済期間

運転資金7年以内、設備資金20年以内

利率

1.94%~2.94%(令和5年8月1日現在の基準金利)

(利率は変更しますので、くわしくはコチラを参照してください。)

担保・保証人の有無

代表者の保証は原則必要となりますが、以下の制度を利用することで不要になります。

担保を不要とする融資制度および経営者保証免除特例制度(※)を利用した場合、不要になります。

※経営者保証免除特例制度の利用要件は、次のとおりになります。

ⅰ)次の(a)から(c)までのすべての要件を満たす方。ただし、「物的担保の提供をいただく場合」は(a)の要件を、「新規開業後おおむね5年以内であって、技術・ノウハウなどに新規性がみられる方など」は、(a)および(b)の要件を満たしていれば利用可能です。

(a)法人と代表者の一体性の解消が、一定程度図られていることについて、公庫が確認できること。

(b)税務申告を2期以上実施していること。また、公庫からの普通貸付または生活衛生貸付の借入れがある場合は、取引状況に問題がないこと。

(c)減価償却前経常利益が直近2期連続赤字ではなく、かつ、直近の決算で債務超過ではないこと。

ⅱ)取引金融機関において、代表者保証の免除に関する協調対応が見込める方または取引金融機関から代表者保証を免除された借入れの残高のある方

事業承継・集約・活性化支援資金または生活衛生事業承継・集約・活性化支援資金を適用してご融資を受けられる方

③-3.生活衛生新企業育成資金

生活衛生関係の事業を創業する方または創業後おおむね7年以内の方が、必要な資金について支援している制度です。振興計画認定組合の組合員の方が、振興事業貸付を利用した場合、設備資金

1億5,000万円~7億2,000万円、運転資金 5,700万円が融資額の上限になります。組合員以外の方は、設備資金

7,200万円~4億8,000万円が融資額の上限となります。また、税務申告を2期終えていない方は、新創業融資制度との併用も可能です。

対象者の要件

・生活衛生関係の事業を創業する方または創業後おおむね7年以内の方

・新たに営もうとする事業について、適正な事業計画を策定しており、当該計画を遂行する能力が十分あると認められる方

資金の用途

設備資金および運転資金

※ただし、振興計画認定組合の組合員でない場合は、設備資金のみ。

融資限度の金額

振興計画認定組合の組合員の方が振興事業貸付を利用した場合、設備資金 1億5,000万円~7億2,000万円、運転資金 5,700万円が上限になります。組合員以外の方は、設備資金

7,200万円~4億8,000万円が融資の上限です。

返済期間

運転資金7年以内、設備資金20年以内

利率

税務申告を2期終えていない方:2.24%~3.2%(令和5年8月1日現在の基準金利)

税務申告を2期終えている方:1.94%~2.94%(令和5年8月1日現在の基準金利)

担保・保証人の有無

代表者の保証は原則必要となりますが、以下の制度を利用することで不要となります。

税務申告を2期終えていない方:新創業融資制度との併用で原則不要

税務申告を2期以上終えている方:担保を不要とする融資制度および経営者保証免除特例制度を利用することが可能

日本政策金融公庫|生活衛生新企業育成資金(新企業育成・事業安定等貸付)<特例貸付>

③-4.新規開業資金(女性、若者/シニア起業家支援関連)

新規開業資金をご利用頂ける方で女性または35歳未満か55歳以上の方が利用できる融資制度となります。

資金のお使いみち

新たに事業をはじめるため、または事業開始後に必要とする設備資金および運転資金(注2)

融資限度額

7,200万円(うち運転資金4,800万円)

ご返済期間

設備資金20年以内(うち据置期間2年以内)

運転資金7年以内(うち据置期間2年以内)(注2)

利率(年)

女性の方、35歳未満または55歳以上の方は特別利率A(土地にかかる資金は基準利率)。ただし、以下の要件に該当する方が必要とする資金は、それぞれに定める特別利率。

技術・ノウハウなどに新規性がみられる方(注3):[特別利率A・B・C・D](土地にかかる資金は基準利率)

デジタル田園都市国家構想交付金(旧:地方創生推進交付金を含む。)を活用した起業支援金の交付決定を受けて新たに事業をはじめる方:[特別利率B](土地にかかる資金は基準利率)

・デジタル田園都市国家構想交付金(旧:地方創生推進交付金を含む。)を活用した起業支援金および移住支援金の両方の交付決定を受けて新たに事業をはじめる方:[特別利率C](土地にかかる資金は基準利率)

※融資後に利益率や雇用に関する一定の目標を達成した場合、利率を0.2%引下げる「創業後目標達成型金利」については、こちらをご覧ください。

担保・保証人

代表者の保証は原則必要となりますが、担保を不要とする融資制度および経営者保証免除特例制度を利用した場合、不要になります。

日本政策金融公庫|新規開業資金(女性、若者/シニア起業家支援関連)/ 女性、若者/シニア起業家支援資金

4つの創業融資④23区の創業融資制度

東京は東京都のみではなく、区としても創業支援をおこなっている区が数多くあります。今回は、千代田区および杉並区を例とし、区の融資支援制度を説明いたします。

④-1.千代田区の起業資金

千代田区は区内の産業を活性化させるため、創業予定の方や創業後5年未満の方々へのさまざまな支援をおこなっています。千代田区や創業支援事業者が実施する特定創業支援事業を受けた創業者は、会社設立の際の登録免許税の軽減措置や、融資を受ける際の貸付利率の引き下げなどの優遇が受けられます。

この制度を利用できる対象は、以下のとおりです。

対象となる方

当該事業(保証対象業種に限る)に着手していることが明らかで、次のいずれかに該当する方。ただし、これから起業しようとする方については、原則として1か月以内に新たに個人で、または、2か月以内に新たに会社を設立して、起業しようとする具体的計画を持つ方。また、起業場所は区内に限ります。

(1)事業を営んでいない個人であって、この融資と同額以上の自己資金および事業に必要な知識・技能を有し、起業しようとする方

(2)中小企業者である会社が、自らの事業の全部または一部を継続して実施しつつ、新たに会社を設立して、起業しようとする方。ただし、中小企業者である会社が新たに設立する会社の筆頭株主となること

(3)事業を営んでいない個人であって、起業して1年未満の方

(4)会社が自らの事業の全部または一部を継続して実施しつつ、新たに設立した会社で起業し、起業した日から1年未満の方。ただし、会社が新たに設立した会社の設立時から筆頭株主になっていること。

また、次の要件を満たすことも必要です。

- 最近1年間に納付すべき事業税または住民税(ここでは特別区民税または市町村民税をいう)を完納していること

- 起業する場所および法人名や屋号(個人の場合)が決まっていること

資金使途

起業するために必要な営業資金・設備資金(設備資金については見積書が必要です)

融資限度額

上記ご利用頂ける方記載の区分ごとに、

(1)2,000万円以内

(2)(4)1,500万円以内

(3)2,500万円以内

なお、代表者区分が「一般」(千代田区民以外)の方は、1,000万円以内となります。ただし、町会加入企業などの方は、1,500万円まで利用できます。

④-2.杉並区中小企業資金融資あっせん(創業用)

杉並区内で創業しようとする、または創業して1年未満の法人または個人の中小企業が、杉並区中小企業資金融資を申し込むときに利用できる制度です。

ご利用頂ける方

次の申し込み条件をすべて満たした上で、要件の(1)~(3)のいずれかを満たす方が対象となります。

申し込み条件

・信用保証協会の保証対象業種であること

・申し込みをする日までに納付すべき住民税(区市町村民税と都道府県民税)を滞納していないこと。

・分社化しようとする法人については納付すべき事業税を滞納していないこと

・許認可事業の場合は、原則として許認可を受けていること

要件

事業を営んでおらず、法人または個人として杉並区内で創業予定で次の(1)(2)を満たす方

(1)融資申込み金額以上の自己資金額などがあること

(2)具体的な計画があること(融資実行後、個人事業は1か月以内に開業、法人は2か月以内に設立すること)

事業を営んでいない方が法人または個人として杉並区内で創業し、創業した日から1年未満の方。

(注)創業した日とは、法人の場合は登記簿上の設立年月日、個人の場合は原則として「個人事業の開業・廃業等届出書」上の開業日です。ただし状況によっては、売上の発生などの事業の開始が確認できる日とします。

中小企業者である法人で杉並区内で分社化しようとする具体的な計画を有する方または分社化により設立された日から1年未満の方。

(注)分社化とは、中小企業者である法人が、自らの事業の全部または一部を継続して実施しつつ、新たに会社を設立することです。ただし、新たな会社への出資比率が著しく低く、かつ既存の会社の資金以外の経営資源を活用していない場合を除きます。

東京都中小企業振興公社の助成事業

東京都中小企業振興公社の助成事業は「創業者などの事業計画」に対して、より効果的な事業実施が可能となるよう、創業初期に必要な経費(賃借料、広告費、従業員人件費など)の一部についての助成をおこなっています。この助成制度は、返済が不要な資金調達の手法になります。

助成金は、助成対象期間終了後、事業実績の報告を助成金利用者がおこない、助成対象経費として適正か検査がおこなわれた後に支給されます。検査後に助成金額が確定することから、助成金を受け取るには、検査を通過する必要があります。

3つの助成制度①創業助成金

創業助成金は、東京都における創業希望者への着実な支援により都内開業率の向上を図ることを目標に掲げる助成金制度となります。

助成対象者

都内での創業を具体的に計画している個人または創業後5年未満の中小企業者などのうち、一定の要件を満たす方

※「TOKYO創業ステーションの事業計画書策定支援修了者」「東京都制度融資(創業)利用者」「都内の公的創業支援施設入居者」など

助成対象期間

交付決定日から6か月以上最長2年

助成対象経費

賃借料、広告費、器具備品購入費、産業財産権出願・導入費、専門家指導費、従業員人件費

助成限度額

300万円(下限100万円)

助成率

3分の2以内

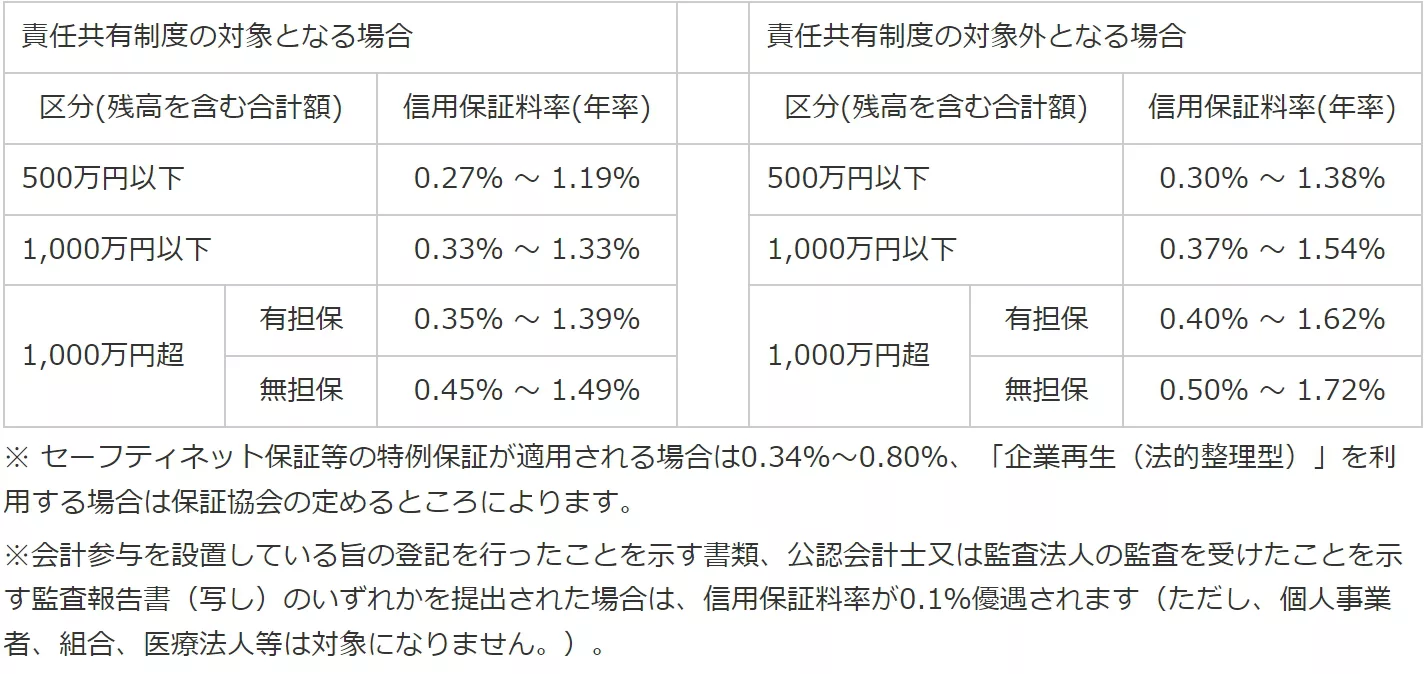

3つの助成制度②商店街起業・承継支援事業

商店街起業・承継支援事業は、都内商店街で、新たに店舗を開業しようとする方を支援することで、商店街の活性化を図ることを目的としています。また、店舗の工事費など、経費の一部を助成することで、開業初期の費用負担軽減となります。

対象となる人(応募資格)

・開業日(開店予定日)が、申請する回の交付決定日以降であること

・「創業予定の個人」もしくは「中小企業者(法人・個人事業主)」であること

(「事業承継」区分は、「創業予定の個人」もしくは「個人事業主」のみ)

・申請予定店舗が「都内商店街」であること

・申請者(法人の場合は代表者)もしくは法人の場合は、当該法人の従業員

(正社員に限る)が店舗の事業に専ら従事できること

助成限度額と助成率

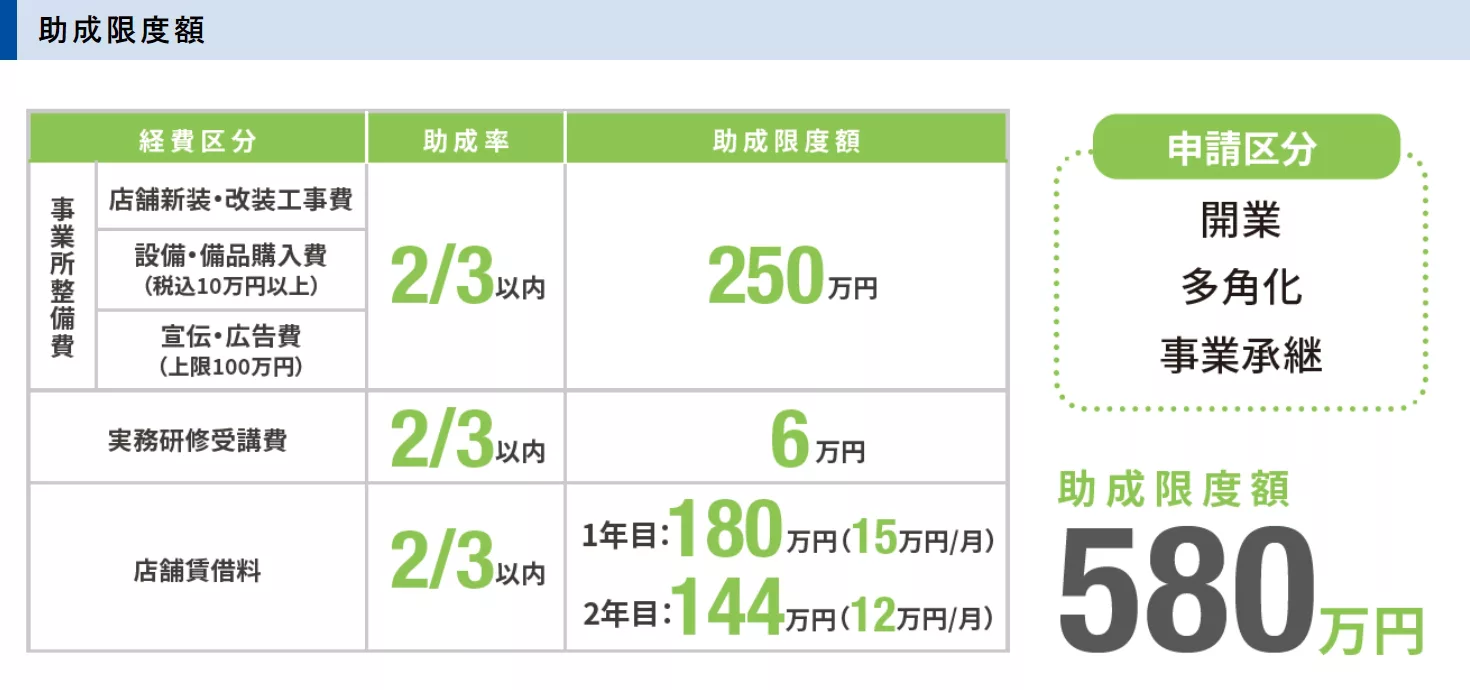

3つの助成制度③若手・女性リーダー応援プログラム助成事業

商店街起業・承継支援事業の対象者で、女性または39歳以下の男性が利用可能な制度です。

対象となる人

・開業日(開店予定日)が、申請する回の交付決定日以降であること

・女性 または令和6年3月31日時点で 39歳以下の男性であること

・「創業予定の個人」もしくは「個人事業主」であること

・申請予定店舗が「都内商店街」であること

・申請時点で都内に限らず実店舗(※)を持っていないこと

(※) 「実店舗」とは、現物を手に取ることができ、一般消費者に対して商品やサービスが常に提供可能な家屋を指します。

助成限度額と助成率

若手・女性リーダー応援プログラム助成事業(東京都中小企業振興公社)

よくある質問

ここでは、ファイナンスアイに創業融資の相談に来られる方のなかから、よくある質問をピックアップしてお伝えしていきます。

個人事業主でも創業融資は受けられるのですか?

勿論、個人事業主の方でも創業融資を受けることは可能です。個人事業主の方が、創業時に利用できる融資制度は以下のとおりとなります。

日本政策金融公庫の創業融資

新創業融資制度は、これから起業する人または事業を開始してから2期以内の人を貸付対象とした代表的な創業融資制度です。新たに事業をはじめるため、または事業開始後の設備資金や運転資金として融資を受けられます。

自治体による制度融資

個人事業主向けの創業融資制度として、自治体の制度融資(創業融資)があります。

制度融資(創業融資)とは、地方自治体と金融機関と信用保証協会の3つの機関が連携して実行する融資のことです。各地方自治体が独自に制度融資を実施しており、自治体によって対象者や利用条件が異なります。

地方銀行や信用金庫の融資

地方銀行や信用金庫から、信用保証協会の保証付き融資を受けることができます。金融機関と信用保証協会と2か所にておこなわれることから、期間は2か月程度と日本政策金融公庫の創業融資よりも長くなる傾向があります。また、保証協会付融資は信用保証協会に保証料を支払う必要があり、トータルのコストは日本政策金融公庫の利息とくらべ高くなる傾向にあります。

株式会社と異なり、個人事業主の方は資金調達の選択肢が少なくなります。創業融資に挑戦して、資金をもって事業を進めてください。

自己資金なしでも創業融資は受けられますか?

日本政策金融公庫などの創業融資を「自己資金なし」で融資を受ける制度はあります。しかし、じっさいに「自己資金なし」で融資を受けるには、日本政策金融公庫が定める条件を満たすことと、そのうえで精緻かつ具体的な創業計画書(事業計画書)を作成する必要があります。これから開業する事業で「自己資金なしでも、この事業は必ず返済することができる。」と日本政策金融公庫を納得させないと、融資を受けることは出来ません。

ドリームゲートには、創業融資の資金調達や事業計画に精通した認定アドバイザーが多く在籍しています。不安なことや悩み事があれば、どんなことでもまずは無料メール相談を活用して、認定アドバイザーに相談してください。初回面談は無料ですので、ぜひお気軽にお問い合わせください。

東京で創業予定の外国人ですが、融資は受けられますか?

外国人でも、一定の条件を満たすことで創業融資を受けることは十分可能です。一例としまして、東京都における外国人起業家の資金調達支援をご説明いたします。

まず、東京都は、外国人が東京で起業しやすい環境の整備を図っています。そのために、外国人起業家に向けて、金融機関による融資と、融資前後の経営支援を組み合わせた取組みを、経営支援などを実施する事業者(統括支援機関)および融資をおこなう金融機関(取扱金融機関)を通じて実施すると方針を定めています。

対象者の主な条件

次に掲げる条件をいずれも満たす外国人起業家となります。

- 東京都(スタートアップ・国際金融都市戦略室)において、事業計画の認定を受けていること。

- 日本国内において創業した日から5年未満であること。

- 事業活動の制限を受けていない在留資格を有していること。

- 東京都内に本店または主たる事務所を置く法人の代表者であること。

融資条件

- 融資限度額:1,500万円以内(運転資金のみは750万円以内)

- 返済期間:10年以内(うち据置期間3年以内)

- 融資利率:固定金利2.7%以内

- 保証人:法人代表者(原則)

- 担保:無担保

まとめ|東京都で利用できる創業融資

本記事では、東京都における創業融資(助成金を含む)を解説しました。さまざまな制度があることから、自身にあった制度がきっと見つかると思います。しかし、ここで重要になるのが、今回説明した制度はすべて、審査があり、利用者は審査を通過するために事業計画を作成しなければ、制度を利用することはできないということです。

創業当初は、創業融資を含む、各創業支援制度をどれだけ有効に活用することができるかが、その後の事業の安定性や実現性に大きく影響を与えることとなります。ドリームゲートには、創業融資の資金調達や事業計画に精通した認定アドバイザーが多く在籍しています。不安なことや悩み事があれば、どんなことでもまずは無料メール相談を活用して、認定アドバイザーに相談されることをおすすめします。初回面談は無料ですので、ぜひお気軽にお問い合わせください。

ほかの都道府県と比べて、東京は起業家が利用できる融資制度・補助金・助成金などの支援が豊富です。東京で創業予定の方、既に起業されている方もこのような利点を活かして事業を成功させてください。

執筆者プロフィール:

ドリームゲートアドバイザー 田中 琢郎

(たなか たくろう) /株式会社ファイナンスアイ

「まずは私に相談してください」を合言葉に、無料メール相談はもちろん、電話・LINEで無料相談を受け付け、困った経営者に寄り添う資金調達の専門家です。落ち着いたお人柄で親身に話を聞いてくださいます。資金繰り・創業融資で困ったらまずは田中アドバイザーへ。

この著者の記事を見る

- 2024年6月17日 創業融資の申し込みはいつまで?最適なタイミングと審査通過のポイントを解説

- 2024年6月17日 ブラックリストでも創業融資は受けられる?確認方法と対策を徹底解説

- 2024年3月14日 起業してM&A売却のイグジットを狙うなら創業融資とベンチャーデットの2択

- 2024年3月4日 創業融資はどこに相談する?創業サポートの相談窓口もあわせて紹介

- 2024年3月4日 返済不要な創業融資はない?!返済不要な資金調達方法や公的融資を紹介

- 2023年12月25日 日本政策金融公庫の審査落ちをする人の6つの原因と成功のポイント

- 2023年12月22日 起業時に使える創業融資とは?審査ポイントなどを専門家が徹底解説

- 2023年12月14日 自己資金200万円から年商1億円!創業融資を活用したスモールM&A

- 2023年10月16日 創業融資における信用保証協会の役割とは?|資金調達のプロが公庫と徹底比較

- 2023年10月6日 信用保証協会付融資の審査に落ちる人の7つの特徴