私は東京で「融資・補助金に強い専門家」として活動しているドリームゲート・アドバイザーの川居宗則です。銀行に32年勤務し、主に融資業務に従事、関わった案件は10,000件を超えます。2か店の支店長を経験して銀行の現場で感じたことを活かし、融資のアドバイスやセミナーを行っています。

さて、創業の資金調達には、計画書作りが必要となります。日本政策金融公庫では「創業の手引」という説明書をWeb上で公開しています。創業融資の審査に通るためには、この手引の理解を深めることが近道となります。

このコラムでは3回にわたり、元・銀行支店長の視点・経験から、全40ページにわたる「創業の手引」から“ここだけはおさえてほしいポイント”を解説しています。

第2回では、創業計画書の中で、「資金計画の作り方(必要な資金と使い道の内訳、資金調達方法と内訳)」をとりあげます。

- 目次 -

資金計画「必要な資金と使い道の内訳」

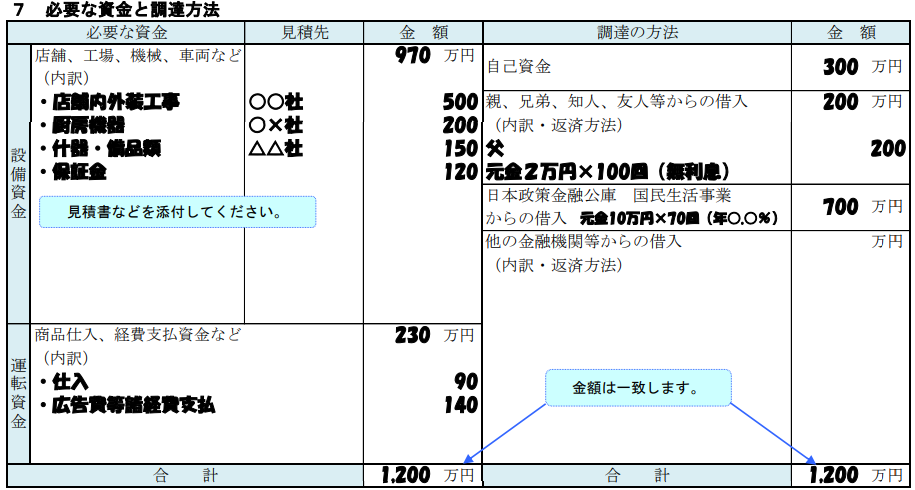

まず、日本政策金融公庫の創業計画書 資金計画記入例を見てみましょう。

【洋風居酒屋の創業 資金計画例】

計画書の左側が必要な資金と使い道の内訳、右側が、調達方法と内訳になっており、合計額は一致します。

1. 設備資金

(1)記載内容と留意点

設備資金(店舗・工場など)は、建物、器具、車両、機械、ソフトウェア等への投資です。賃貸物件の保証金もここに入ります。

ここでは、起業するために必要不可欠なものを購入するという考え方です。つまり、起業前、あるいは起業の直後に購入することが前提です。過去に購入してしまった、半年後に購入するというようなものは融資の対象にならないので気を付けましょう。

また、資金の使い道を明確にするうえで、裏づけとなる見積書、請求書などの書面を見せてほしいといわれます。きちんと整理しておきましょう。

(2)金額の妥当性

日本政策金融公庫の融資担当者から見ると、初期投資をできるだけ抑えた方がいいという考えなので、「これもあったほうがいい」ではなく、「どうしても必要なもの」だけを記載する必要があります。

とはいえ、初めての事業開始でどの程度が必要な金額の範囲かは、なかなかわからないものです。

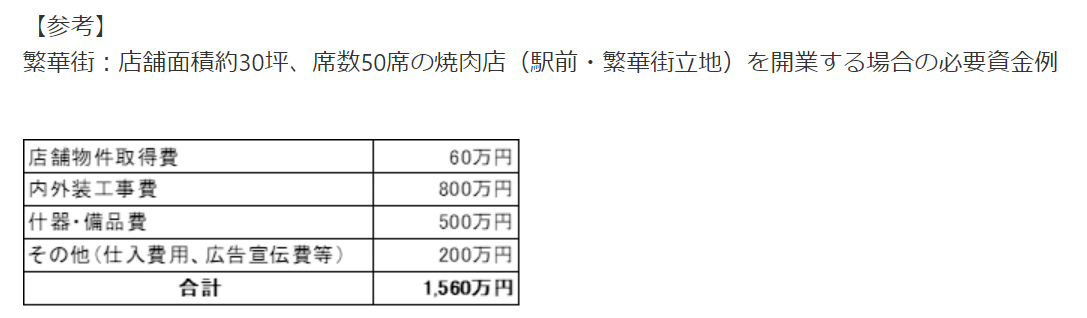

そこで、私が金額の妥当性の相談を受けた際には、「J-Net21[中小企業ビジネス支援サイト]業種別開業ガイド 」を参考にしてくださいということをアドバイスしています。

先日、焼肉店の開業相談を受けました。J-Net21業種別開業ガイドでは、300を超える業種の開業ガイドがあります。焼肉店の開業では、下記の例が記載されています。

この例を参考に、対象店舗の坪数や席数から、金額の妥当性を考えます。ただし、資材費が高騰している傾向がある場合には、そのような外部環境の変化も踏まえて検討してください。

2. 運転資金

(1)記載内容と留意点

運転資金は、仕入費用や経費が先行して、売上の入金が後になるという、支払と入金のズレを解消するものです。創業時では、事業が立ち上がるまで経費が先行することが多くあります。一般的には、仕入資金、広告宣伝費、人件費、家賃、外注費などを指します。それぞれ、月間いくら必要か算定したうえで計画を作っていきましょう。

(2)金額の妥当性

運転資金としては、資金が回り始めるまでの支払分2~3カ月程度が目安といわれています。「創業で不安だから500万円貸してください」ということでは説得力がありません。具体的にどのような資金が必要か挙げたうえで総額およびその内訳を記載してください。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

資金計画「資金調達方法と内訳」

(1)自己資金および親、兄弟、知人、友人等からの借入

この調達は、いわばご自身で工面できる金額です。金融機関借入以外の調達とも言えます。では、融資審査を通しやすくするためにどの程度用意すればよいでしょうか。

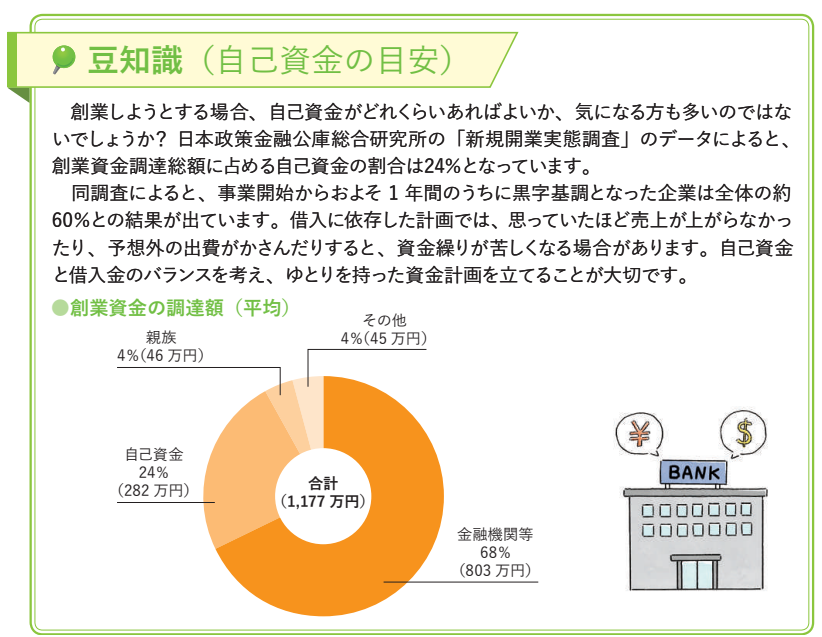

「創業の手引き」に参考となるコラムがありますのでご紹介します。

日本政策金融公庫の「新創業融資」では、自己資金について以下の記載があります。

「新たに事業を始める方、または事業開始後税務申告を1期終えていない方は、創業時において創業資金総額の10分の1以上の自己資金(事業に使用される予定の資金をいいます。)を確認できる方」

自己資金としては、基本的に10分の1以上、つまり10%以上となっています。

しかしながら、コラムにおける実態調査データでは、自己資金24%、親族4%、その他4%で計32%となっています。借入に依存すると、創業時に計画通りいかない場合、資金繰りが苦しくなる場合があるという説明があります。つまり、融資審査上は、創業時に計画が下振れするリスクを考えると30%以上が望ましいというメッセージです。

実際に、私が関わった創業融資においても、30%以上の自己資金などご自身で工面できる資金があるほうが、審査がスムーズなようです。裏返すと、それだけ創業に向けて資金を貯めてきたという準備の証とも捉えられます。

また、自己資金について認められるには、その資金が客観的に証明できる必要がある点に留意しなければなりません。資金を貯めてきた通帳を見せるようなことがあるので心づもりしておきましょう。客観的に証明できないタンス預金などは自己資金とは認められませんので、注意してください。

(2)金融機関からの借入

設備資金と運転資金の合計から、自己資金および親、兄弟、知人、友人等からの借入を引いた金額が、金融機関から借入をしなければならない金額、すなわち、創業融資制度に対する融資申込み額です。

借入には主に2つのパターンがあります。日本政策金融公庫のみから借入するパターン、そして、日本政策金融公庫および民間金融機関から併せて借入するパターンです。後者を協調融資と言います。どちらが良いかということは一概には言えません。日本政策金融公庫のみから借入するほうが手続的には楽です。

一方、日本政策金融公庫と民間金融機関の協調融資は、日本政策金融公庫だけでは借入金額が収まらない場合に活用されることが多いです。協調融資なので、基本的に両方の金融機関から融資を受けることが前提ですので、並行して交渉していくことになります。手続き的にも二重の大変さがあります。しかしながら、創業時に民間金融機関との融資実績を作っておくと、その後の資金調達時に役立ちます。事業を継続していくうえで、追加融資が必要になることは多いでしょう。その際に、普段利用している民間金融機関に相談できる関係を構築しておくのは良いことです。

さいごに・無料相談をご利用ください

資金計画の作り方として「必要な資金と使い道の内訳」「資金調達方法と内訳」について説明しました。

創業をスムーズにスタートするためには、しっかりと資金計画を立てることが重要です。資金不足に陥らないためには、必要な資金を考え、その調達を自己資金や借入によっていかに賄うかということを十分に検討しましょう。

しかしながら、創業者お一人では、客観的な見方が難しいかもしれません。第三者のアドバイスがほしいときもあると思います。私は、これまで1万件以上の計画書を見てきました。創業計画のサポートがほしい場合などは、ぜひ一度ご相談ください。

初回相談は無料です。

【参考】

日本政策金融公庫 創業の手引、創業のポイント集 「創業の手引」

日本政策金融公庫 国民生活事業 各種書式ダウンロード 「創業計画書」

J-Net21[中小企業ビジネス支援サイト]業種別開業ガイド

執筆者プロフィール:

ドリームゲートアドバイザー 川居 宗則

(かわい むねのり) /経営デザインコンサルティングオフィス

長年金融機関に勤務し、融資課長、支店長を経験し、融資実行は5,000社以上という実績を持つ川居アドバイザー。融資以外にも、補助金・助成金なども相談できます。資金調達の力強いパートナーになる方です。

この著者の記事を見る

- 2025年1月16日 起業時から始める脱炭素経営のすすめ

- 2023年10月21日 原価高騰を乗り切れ!値上げに利用できる4つの公的支援策をプロが解説

- 2023年6月9日 価格転嫁交渉を成功させる3つのコツを専門家が伝授

- 2023年4月12日 スタートアップ創出促進保証制度とは?経営者保証が要らない新たな創業融資を徹底解説!

- 2022年10月4日 融資が通りやすい「収支計画」の鉄則 ~元・銀行支店長が教える、創業融資の必勝法③収支計画~

- 2022年9月14日 「自己資金は3割必要」ってホント!? 元・銀行支店長が教える、創業融資の必勝法②資金計画

- 2022年8月18日 元メガバンク支店長が教える、創業融資の必勝法①ビジネスプランの立て方

- 2021年3月30日 元銀行マンが教える、創業融資で避けられない7つの質問