起業を考えたとき、はじめに直面する問題が「資金調達」ではないでしょうか?そんなときに役立つのが日本政策金融公庫の存在です。融資を受けるためには、創業計画書の作成が必要となりますが、「どうやって作ればよいのかわからない」とお悩みの方も多いと思います。

この記事では、創業計画書の書き方やポイントについて、はじめての方でもわかりやすく解説します。

- 目次 -

創業計画書とは

創業計画書とはこれからおこなう事業を「どのようなアイデアで」「どのくらいの資金や労力を使って」「どのような手順で」実現していくのかを記載した事業の設計書というべきものです。

主に、創業する上で生じる課題を明確にしたり、金融機関などからの融資を受ける目的で作成します。

なぜ創業計画書が必要なのかといえば、それは創業者には、これまでの事業の実績がないからです。

通常の企業であれば、過去の販売や制作の実績、決算状況などを確認すれば、その実力や財務力を判断することができます。しかし、創業企業については、これらが未知数なため、そのままではこれからおこなうビジネスの内容を評価することができません。そのため創業計画書でこれから行おうとする事業の概要や、成功の見込み、必要となる資金などを把握する必要があります。

このように創業計画書は、他からの協力を得たり、資金の調達をする上で非常に重要な資料であり、その出来・不出来は結果に大きな影響を及ぼすこととなります。その内容が「金融機関や関係者の納得を得られる内容となっているか?」ということが、創業計画書を作成するうえでの最大のポイントとなります。

創業計画書をブラウザ上で作れるツール「事業計画書作成ツール」はこちら

●累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

●日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

●12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

これらの機能がすべて無料で利用できます!

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

創業計画書を作成する4つの目的

創業計画書を作成する目的には、主に次のようなものがあります。

①創業者の思考整理と事業内容のブラッシュアップのため

計画というのは、なかなか頭の中で考えていただけでは完成しませんし、それだけでは漏れや間違いも多くなります。

とくに自己資金の額や運転資金がいくらかかるのかといった計算は、じっさいに書きだして計算する必要があります。

このように、プランを計画書という形へアウトプットすることで、全体の構成や各項目のつながりを確認できるだけでなく、漏れや不足部分を見つけやすく、また、計画を俯瞰してフラッシュアップすることができます。

②従業員や関係先と創業計画を共有するため

事業をはじめるにあたっては、家族や取引先、金融機関などの協力が不可欠となります。

これらの関係者の協力を得るには、その事業のプランを正確かつ要領よく説明する必要がありますが、その際には口頭や断片的な説明だけでは正しく理解してもらうことが難しく、また、協力も難しいものとなってしまいます。

しかし、適切な創業計画があれば、計画の内容を十分に説明することができ、理解もしてもらいやすいものとなります。

③補助金申請時の添付資料として提出するため

補助金の申請をする際には、必ず事業計画書の作成が求められます。

一般的な創業計画書と補助金で使用する事業計画書とではいくぶん内容は異なりますが、基本点な部分は同じであるため、シッカリした創業計画書を作成できれば、補助金の事業計画書を作成する際の資料とすることができるだけでなく、作成の負担を大幅に減らすことができます。

④融資申込時に金融機関へ提出するため

金融機関の融資を獲得するためには、創業計画書の作成が不可欠となります。

とくに創業融資の審査では、自己資金の額や、運転資金と設備資金の内容が妥当かなどについて重点が置かれるため、「融資額とのバランスの取れた自己資金」の用意や、「何に、いくらの資金を使うのか?」といった内容をしっかりと説明できるものとなっている必要があります。

創業計画書と事業計画書はどうちがうの?

「創業計画書」と「事業計画書」は、どちらも事業計画を説明するためのツールですが、その目的が異なるため記載すべき内容やポイントも違ったものとなります。

それぞれの計画の特徴と違い

創業計画書の目的:「創業者が起業時の融資を獲得するため」

創業時は業績も実績もないため、決算書などの財務諸表を用意できない代わりに、過去の経歴や事業遂行能力のアピールが必要となります。また、一定額の自己資金を保有していることも重要です。

2013年の新規開業実態調査(日本政策金融公庫調べ)によると、創業資金総額にしめる自己資金の割合は27%となっています。数カ月分の経費相当分を保有してゆとりのある事業計画を立てましょう。

日本政策金融公庫や制度融資で行われている創業融資については、通常の融資とは異なる条件が付く代わりに、低金利かつ長期間の返済、無担保・無保証といった、創業者に配慮した貸し付けが行われています。

事業計画書の目的:「事業運営継続に必要な資金を調達するため」

はじめての金融機関と取引をする場合や、経営内容の改善を示すときによく事業計画書の提出が求められますが、2回目以降の借入れの際には不要となるのが一般的です。(2回目以降では「申込書」のみで借入れが可能)

過去の実績や経歴にもとづいた内容となるため、事業計画書では「決算書の内容がどうだったのか?」ということが重要になります。

なお、通常の融資では、政府系金融機関による特別な貸し出しや、制度融資など以外では、担保や保証人の提供が必要となります。

創業計画書と事業計画書の違い

|

創業計画書 |

事業計画書 |

|

|---|---|---|

|

作成者 |

創業者 |

経営者(起業済み) |

|

作成の目的 |

起業時の事業資金の調達 |

経営をするための事業資金の調達 |

|

計画の根拠 |

予想にもとづく |

過去の経営実績にもとづく |

|

必要なもの |

自己資金額 |

決算書や試算表 |

|

提出先 |

日本政策金融公庫などの創業融資を取り扱う金融機関 |

すべての金融機関 |

創業計画書の利用の流れ

じっさいに事業計画を立ててから融資が下りるまで、どのくらいの期間が必要なのでしょうか。創業融資の流れと創業計画書の作成・提出のタイミング、融資獲得までを時系列でみていきます。

- 事業コンセプトやプランの作成

↓ (2~3週間) - 事業計画書の作成、ブラッシュアップ

↓ (2週間~3週間) - 創業融資の申込み(必要書類として提出)

↓(5〜7日) - 金融機関による審査

↓(1カ月) - 融資の実行

一般的な日本政策金融公庫における融資の流れは以上のとおりとなりますが、ケースによっては融資を獲得するまでの工程に大きな差が出ることもあります。

また、計画の作成に慣れていない場合には、プランの作成に予想以上の時間がかかることもあるため、計画の取り掛かりから融資の実行までには、少なくとも2カ月以上の時間を見込んでおいた方がよいでしょう。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

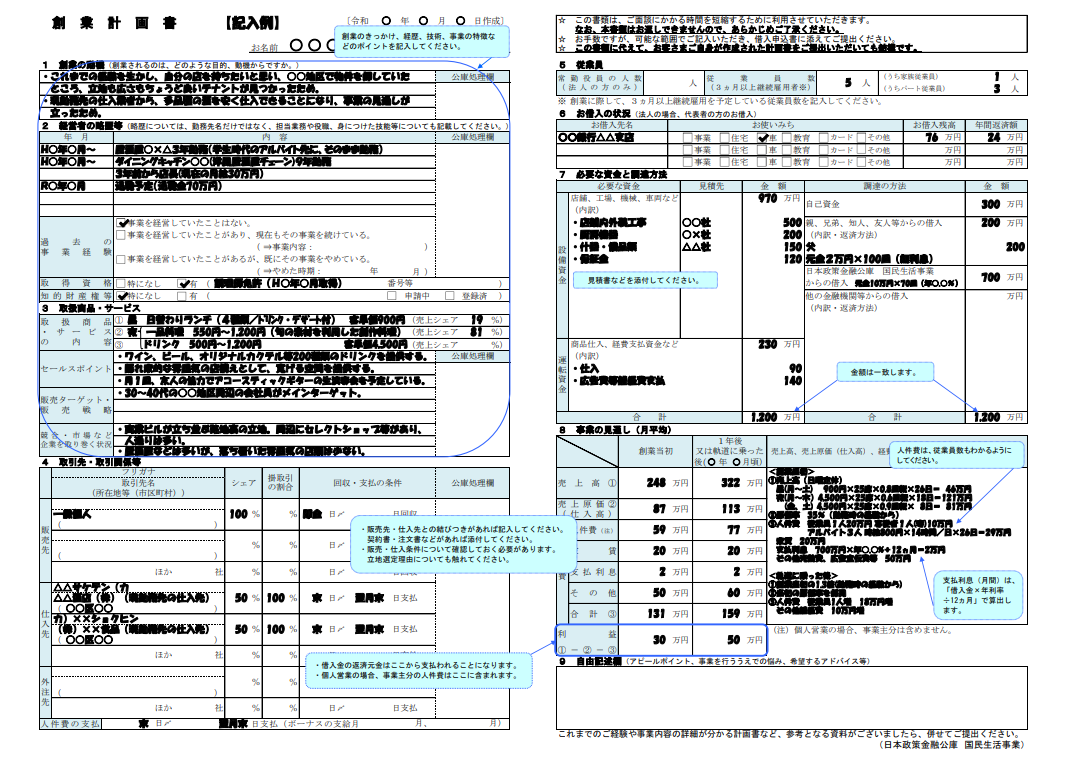

創業計画書のテンプレートの入手方法は?

創業計画書を作成する場合には、日本政策金融公庫の様式にしたがって作成する必要がありますが、これまで計画の作成をしたことのない方には難しいと感じられる部分も少なくないと思います。

そのような場合には、既存のテンプレートを利用するとスムーズに計画の作成がしやすくなります。

ドリームゲートでは創業融資で必要となる売上げや経費の目安がわかる業種別のサポートツールを用意しているので、「作り方がわからない」という方は、ぜひ、融資獲得にお役立てください。

創業計画書をブラウザ上で作れるツール「事業計画書作成ツール」はこちら

●累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

●日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

●12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

これらの機能がすべて無料で利用できます!

どこから融資を受ける?公庫or銀行

創業融資の取り扱いは日本政策金融公庫のような政府系金融機関だけでなく、一部の市中の金融機関でも取り扱いをしています。しかし、両者では、経営の目的やスタンス、運営方針が異なるため、融資の金額や金利、条件などに大きな違いがあります。

日本政策金融公庫

業者が借りやすい金融機関のひとつに日本政策金融公庫があります。

特徴:日本政策金融公庫の創業融資

- 利用できる対象や期間が限定されている

- 優遇された金利や条件で融資を受けられる

- 一定の自己資金や、創業計画書の提出が必要となる

- 無担保無保証で利用できる。とくに法人については、代表者の連帯保証なしで利用できる。

創業者が資金の調達にあたって、まず検討すべきなのが日本政策金融公庫の「新創業融資制度」です。この制度は、創業者の方でも無担保・無保証で融資が受けられるという特徴があるため、多くの創業者に利用されています。

この制度を利用するためには、「事業開始後2期以内であること」、「事業開始後税務申告を1期終えていない方については、創業に必要な費用の10分の1以上の自己資金が必要となること」といった要件があります。

また、金利は2.31~3.0%(h22.06時点)という通常よりも低い金利が適用されるため、有利な条件で利用できます。

銀行融資

一般的な銀行が行っている融資には、「プロパー融資」と「制度融資」の2種類があります。

- プロパー融資:銀行が信用保証協会などの保証機関を使わずに、自らの責任にもとづいておこなう融資

プロパー融資は、企業の属性や経歴、業績について高い水準が求められるため、通常、創業者は利用できません。また、プロパー融資は比較的金利も高く、返済期間も短いのが普通です。

- 制度融資:国の機関である信用保証協会の保証のついた融資

制度融資は、自治体と金融機関、信用保証協会の3者が一体となって作った制度にもとづき運用しているため、信用力の低い創業者や中小企業であっても、低金利・長期・無担保無保証という有利な条件で融資を受けられます。

ただし、この制度融資は、これを運営する行政により、制度の中身や条件が異なるため、利用にあたってはその内容をよく確認する必要があります。

項目ごとに見る創業計画書の書き方とコツ

日本政策金融公庫の創業計画書を作成する場合には、明確に事業内容を伝え、信頼をえるために守るべきポイントやコツがあります。ここでは創業計画書で重要となる項目についてご説明します。

創業の動機

「創業の動機」は融資担当者が重視する、大事な項目です。ここでは元・日本政策金融公庫の融資担当者でドリームゲートアドバイザーの上野光夫氏のYouTubeより抜粋して、ご説明します。

創業の動機を書く場合に、どれだけ自分が熱い思いを持っているかを語る人が多いですが、やりすぎは禁物です。あまりスケールの大きなプランや希望を書くと、審査する側が懐疑的な見方をしやすくなります。

とはいえ、あまり率直に「お金をもっともうけたいから」などと書いてしまうのも悪印象となります。また、「体を壊し仕事を辞めたから」などという理由も、これからの起業の不安材料となるためNGです。

創業の動機欄の記載については、以下の5つのポイントに注意してください

① ビジネスプランの概略が読み取れる内容とする

計画書の冒頭にビジネスの概略を記載することで、担当者が全体的な内容やそのビジネスの仕組みをスムーズに理解しやすくなります。

➁ 経験を活かせるビジネスであることを明記する

新しくはじめるビジネスに、これまでの経験が生かせるのかが大きなポイントとなります。金融機関は「経験が生かせるビジネスは成功率が高い」と考えているので、いかにこれまでの経験をこれからの事業に生かせるのかをアピールできるかがポイントとなります。

③ 新規性や独自の強みを示す

他の店と比べてどんな新規性があるのかを、できるだけ客観的事実とともに示すことで、事業の強みを伝えるようにします。

④ 顧客確保のめどがついていることを示す

ゼロから開拓するというのではなく、「〇名の顧客名簿を持っている」、「すでに〇名の予約を受けている」などのように、これからお客さんを確保できる見込みがついていることを示すと評価が高くなります。

➄ 起業の準備に取り組んだことを書く

「特定創業支援事業として行っている市町村のセミナーに参加した」、「〇回以上交流会に出席し人脈づくりに励んだ」、「独自の仕入れルートの開拓を行った」など、起業の準備に取り組んだことを書ければさらに好印象となります。

以上のポイントについてしっかり書くと、起業の準備ができていることを伝えられます。

元・日本政策金融公庫の融資担当者が紹介する後述の動画も参考にしてください。

日本政策金融公庫の創業融資を受けるコツを動画で紹介

創業計画書の作り方や注意点については、ドリームゲートアドバイザーの上野光夫さんの動画が参考になります。

創業の動機欄の書き方

上野さんは元・日本政策金融公庫の融資課長であり、何千件もの審査を行ってきた経験にもとづき、「どう書けば融資が出やすくなるか?」について、詳細に、具体例をあげて解説しています。

創業計画書がうまく作れないという方は、ぜひ参考にしてみてください。

こちらから、上野さんに無料で創業融資に関するメール相談ができます。

https://profile.dreamgate.gr.jp/consul/pro/mmconsulting/mailform_view/

経営者の略歴等

ここでは、経営者の略歴を記載しますが、「◯年◯月 ◯◯で勤務」などと書くよりも、そこで行った作業の内容や、それが今回の事業に役立つスキルであることをアピールした方が高評価となりやすくなります。

他にも、コンペやコンクールでの受賞歴や特別な経験、評価歴がある場合は、これらについても記載します。

ビジネスマナーなどの基礎研修を終了後、法人営業部へ配属。顧客の見つけ方、アポのとりかた、アフターフォローなどの営業に関する基本的な実務を習得しました。3年目より営業主任に昇格。部下の管理や目標計画の作成などのマネジメント業務も担当。

平成22年10月 宅地建物取引主任資格を取得。

平成25年4月 営業課長代理に昇格、複数地区の営業を兼務。

また、通常の営業業務の他に、社員に対する接客、営業研修の指導員として研修を行いました。

平成25年12月 社内営業コンペ最優秀書を受賞。

平成28年3月 独立準備のため退職

平成28年11月 開業予定

保有資格:宅地建物取引主任(都№〇〇)、普通自動車運転免許

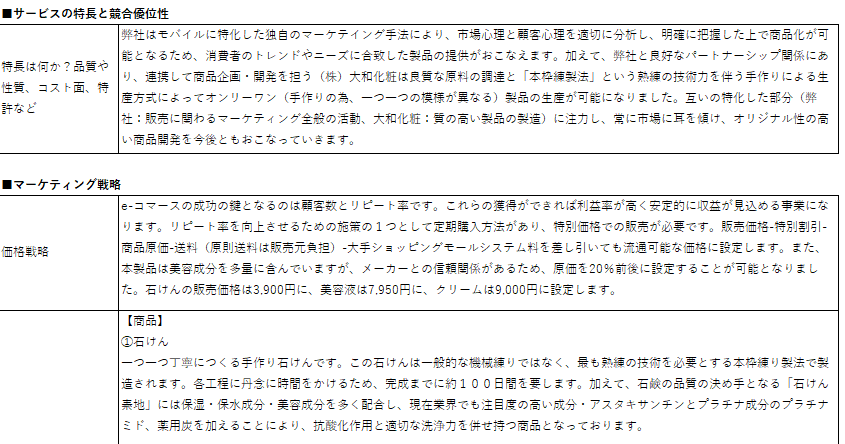

商品やサービス

商品やサービス欄では、どれだけターゲットが明確になっているかが重要となります。

ターゲット像があやふやな場合には、サービスポイントが決まらないだけでなく、価格の設定などもできにくくなるため、できるだけ利用者を具体的に想定しましょう。

たとえば、年齢層、男女の別、職業、想定される年収、居住地区くらいまで絞りこむと、訴追すべきサービスや価格が明確になってきます。また、自分が出店する店舗の周囲100~200m(具体的な距離は販売戦略による)の同心円の中に、競合となる店舗がどれだけあるかを地図上でプロットした資料を作ると、競合先が明確になるだけでなく、審査においても有利となります。

具体的に記入する内容は、記載例をさらに充実させたものとなりますが、細かな内容については表やグラフにするとさらに見やすくなります。記載例のスペースだけで十分でない場合には、別紙などを使って記入します。

セールスポイントは、できるだけ他の同業者と差別化できるように記載するのがコツとなります。ただし記載する内容は、自分よがりのものとならないよう客観性があり、誰が見ても納得できるものである必要があります。

そのためには、メニューやイベントの内容を記載したチラシを作成して、あわせて提出するなどするとより具体性が増します。

取引先・取引関係等

販売先や仕入先の名称・住所、取引の内容、かけの場合の割合などを記載します。

販売先や取引先が開業前に決まっている場合には、売上げのめどがついているものとして審査で高い評価を得られるため、たとえ金額は少なくとも、できるだけ販売先を確保しておくことが重要となります。

これから開業する場合で仕入先がまだ見つかっていない場合は、取引の見込先でも構わないので記載するようにしましょう。

従業員

この箇所では従業員等の人数を記載します。従業員やパートの数は現時点での見込みでかまいませんが、3カ月以上雇用する予定の方が対象となります。

公庫では、雇用拡大の観点から他人を雇用する企業が優遇されやすい傾向があるため、できるだけ他人を雇うことを計画に入れておくことをおすすめします。

ただし、その分の人件費などは計画に反映させておかないと、つじつまの合わない計画となってしまうので注意してください。

お借入れ状況

すでにローンの利用や他の金融機関からの借入れなどがある場合には、その金額と毎月の返済額を記載します。

なお、車や買いものなどの個人的な消費に関するローンなどは高額なものでない限り記載の必要はありませんが、親や兄弟などからの借入れであっても返済義務のあるものについては記載する必要があります。

必要資金と調達方法

この箇所では、今後の事業資金の内容を書き込んでいきます。

表の左側には「事業で何に使うのか?」(資金の支出の予定)を、右側には「事業に必要なお金をどうやって集めるのか?」(必要な資金の調達の方法)を記入します。

なお、左側と右側の合計金額は、必ず一致させるようにします。

「必要な資金」(左側)

この欄には、「事業の何のために使うのか?」を設備資金と運転資金に分けて項目ごとに記入します。

運転資金:仕入れ代、家賃、人件費、光熱費、雑費など

項目が多い場合には、細かな費用は別紙にまとめるなどすると見やすく、かつわかりやすくなります。

設備資金:店舗の保証金や内装工事費、車両、厨房設備など

それぞれについて見積書を取得し、その金額にしたがって記入しますが、10万円以下の少額のものについては、ネット上の販売価格などを参考にしても問題ありません。

「調達の方法欄」(右側)

この箇所では、自己資金のほか、借入れをする予定の金融機関や他人からの借入額、見込みの返済額期間を記入します。

なお、自己資金は、面談の際に通帳等で確認をされるため、できるだけ申込時の直近の額を記載するようにします。

また、「親・兄弟等からの借入れ」がある場合には、その額をここに記入しますが、この借入金は自己資金とは認められないので、自己資金の計算をする際には注意してください。 ※ただし、もらったお金は自己資金としてカウントしてOK。

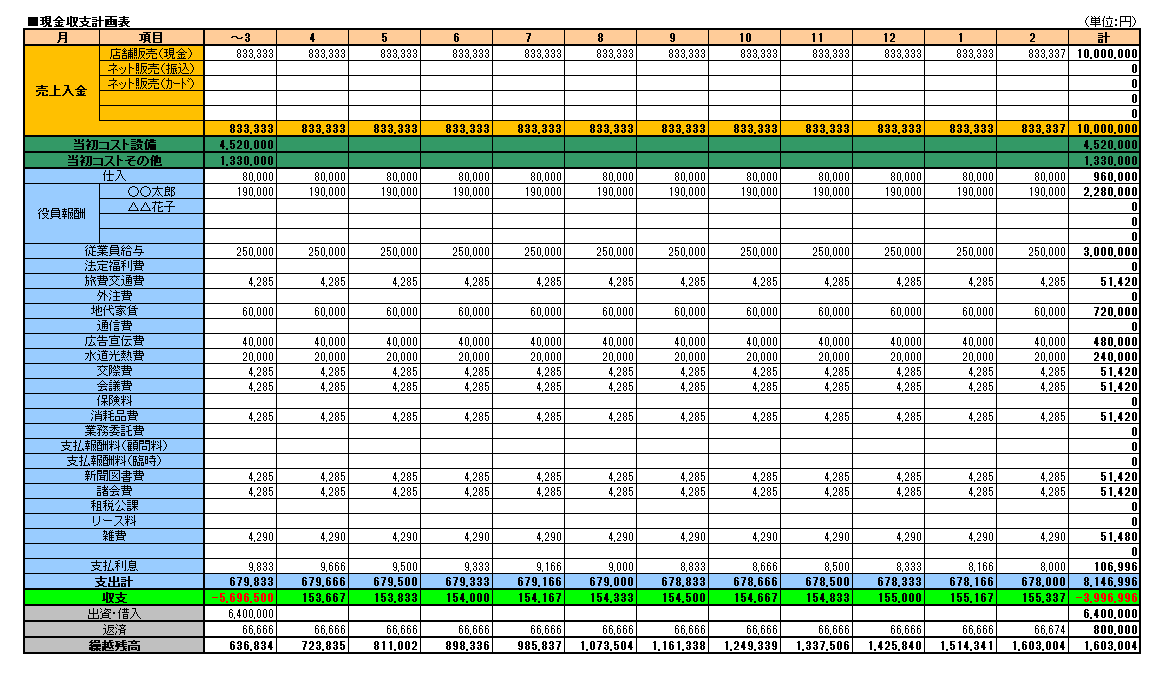

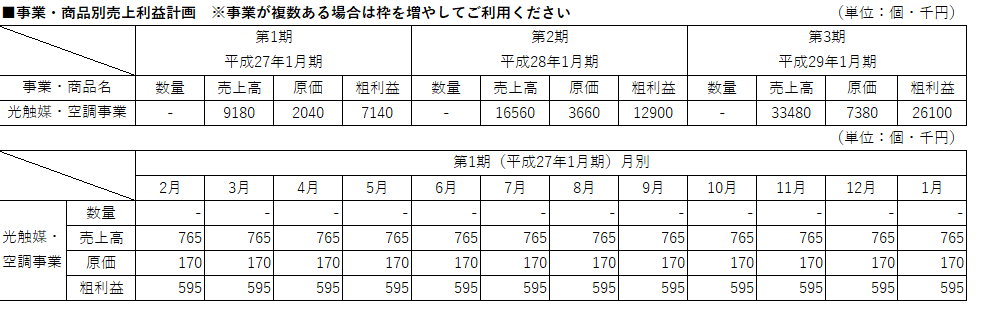

事業の見通し

事業の見通しについては、自分でそう思う理由だけでなく、そのように考えられる具体的な根拠を客観的なエビデンス(公的なデータや同業者の調査結果、法規制など)にもとづいて記載するようにします。

収支計画については、月ごとの見込みを作成し今後1~2年分にわたって記載します。月単位で計画を作成することで、売上や利益の流れが明確になるとともに、資金繰り面での課題についても確認できます。

収支計画の内訳:繰越金・売上・原価・売上総利益(粗利・販売管理費(家賃・給与・光熱費等)など

この際に最も重要なのが「資金繰りを破綻させない」ということです。

たとえば、ある月に30万円の支払いが見込まれる場合に、現金が10万円しかないとしたら、その月の融資返済はできないこととなります。仮に、計算上では支払額以上の利益が見込めるとしても、その時に必要なだけの現金がなければ資金繰りは破綻してしまいます。

したがって、収支計画を作るときには、利益よりもキャッシュに不足が生じないかを考えて作成する必要があります。

より具体的な創業計画書を作成するためには、ツールの使用や専門家への相談がおすすめです。ぜひご活用ください。

事業計画書作成サポートツール

- 健全経営をしている先輩経営者と、あなたが作成した事業計画とを比較・判定できる

- 開業資金と売上見込みを入力するだけで、あなたの事業計画の安全率を測定できる

さらに、作成した事業計画はCSV形式、Excel形式、PDF形式でデータをダウンロードでき、日本政策金融公庫の融資申請時の事業計画書としてご利用頂けます。

あなたの事業計画は成功する計画かどうか、ぜひチャレンジしてみてください。

融資を獲得するために追加した方がいい4つの書類

日本政策金融公庫の創業融資の申込みでは、通常の必要書類の他に、以下のような資料があった方が審査で有利になりやすくなります。

①月別収支計画書・資金繰り計画書

日本政策金融公庫の計画書のフォーマットでは、事業開始当初と1年後の計画のみを記入するようになっていますが、これでは不十分といえます。

月ごとの計画を示すことで、その間の数字の経緯や流れがわかるため、計画は月ごとのものを作成した方が評価されやすくなります。

ドリームゲートの事業計画書作成ツールでは、月別の収支計画表がかんたんなブラウザ操作で作れるフォーマットを提供します。

②事業経験書

事業経験書とは、これまでに行ってきた事業に関する経歴をまとめたものとなります。

日本政策金融公庫の創業計画書の中にも、経営者の略歴を記載する欄はありますが、これではスペースが少なく、十分な書き込みをすることができません。

したがって、経歴の内容をきちんと伝えるには、別途、事業経験書を作成し、その中でこれまでの経験がいかに今回の事業に役立つかをアピールすることが有効となります。

③市場調査資料

創業をするにあたって、出店予定地の環境がどうなっているかは、事業の成否を判断するうえでも、非常に大きなポイントとなります。

そのため、これらの点についてはできるだけ自分で調査をし、それをまとめた資料を提出することをおすすめします。

たとえば、自店を中心とした営業予定地の範囲内にどのような競合店があるかを拾い出した競合店の調査結果や、業界全体の売上の推移や変化の状況などをまとめたものなどが調査資料となります。

④写真やフロー図

店舗の状況や計画のスケジュールなどは文書だけではわかりにくいため、これらについては写真やスケジュール表、フロー図などをつけると、さらに見やすくなり、また、評価にもつながりやすくなります。

たとえば、店舗については外観や間取りがわかる写真、スケジュールについては、各項目の工程とその期間を塗りつぶしたものなどがわかりやすい資料といえます。

日本政策金融公庫の創業計画書テンプレートで具体例を確認

創業計画書の書式は、日本政策金融公庫のHPからダウンロードできます。

また、公庫では創業計画書だけでなく9種類の創業計画書の記載例や業種ごとの創業の手引きなどもあわせて掲載しているので、ご自身の計画作成にお役立てください。

日本政策金融公庫HP 書式・記載例ダウンロード

https://www.jfc.go.jp/n/service/dl_kokumin.html

記入例:飲食店の創業計画書

飲食店創業計画書サンプル

https://www.jfc.go.jp/n/service/pdf/kaigyourei01_190507c.pdf

創業の手引き(飲食店)

https://www.jfc.go.jp/n/finance/sougyou/pdf/sougyou_tebiki_insyoku2004.pdf

<想定例>

- 営業時間:月曜~金曜 10:00〜23:00

- ランチタイム:日替わりランチ 客単価1,100円×20人 22,000円

- カフェタイム:デザートプレート&ドリンク 客単価800円×15人 12,000円

- ディナータイム : 客単価3,000円×15人 45,000円

時間帯によりサービスや提供するものが異なる場合は、その時間帯にあわせた内容で見込み売上額を算定します。

メニューは、店舗の地域性や客層を中心にターゲットの嗜好を研究して作成します。

流行りなどを取り入れるのも悪くはありませんが、一過性のものとなりやすいため、定番となるメニューを2〜3品は作るようにしましょう。

また、客単価の説明では、標準的な利用例(たとえば、一人当たり〇〇円のドリンク・〇〇円の副菜2品・〇〇円の主菜1品など)をベースに説明すると、伝わりやすく具体的な計画となります。

「お客から定期的にアンケートをとる」、「モニターになってもらう」なども、よりよいメニュー作りに役立ちます。

記入例:美容院の創業計画書

美容院創業計画書サンプル

https://www.jfc.go.jp/n/service/pdf/kaigyourei02_190507d.pdf

創業の手引き(美容版)

https://www.jfc.go.jp/n/finance/sougyou/pdf/sougyou_tebiki_biyou2004.pdf

<想定例>

- 営業時間:月曜~金曜 9:00〜21:00

- カット:客単価4,000円×12人 48,000円

- パーマ : 6,000円×2人 12,000円

- カラーリング : 6,000円×2人 12,000円

- 縮毛矯正 : 12,000円×0.5人 6,000円

美容室ではサービスメニューの種類が固定されており、バリエーションが出しにくいという特長があります。

そのため、単品ではなくセット商品の開発やネイルなどの他業種との組み合わせも取り入れるとオリジナリティがあり、ニーズに応えたサービスとなります。

アピールポイントして、「店舗が繁華街に位置するため3回転程度の回転が見込める」、「美容師コンテストで受賞歴がある」、「カット後のスタイルを撮影して保存しているので、毎回、適切な提案ができる」など、有利性を打ち出しましょう。

資金調達に成功したじっさいの事業計画書をダウンロード

ドリームゲートでは、じっさいに資金調達に成功した11業種12社の事業計画書をダウンロードいただけます。※ダウンロードには会員登録が必要です。

資金調達成功の『事業計画書』11業種12社のダウンロードはこちらから

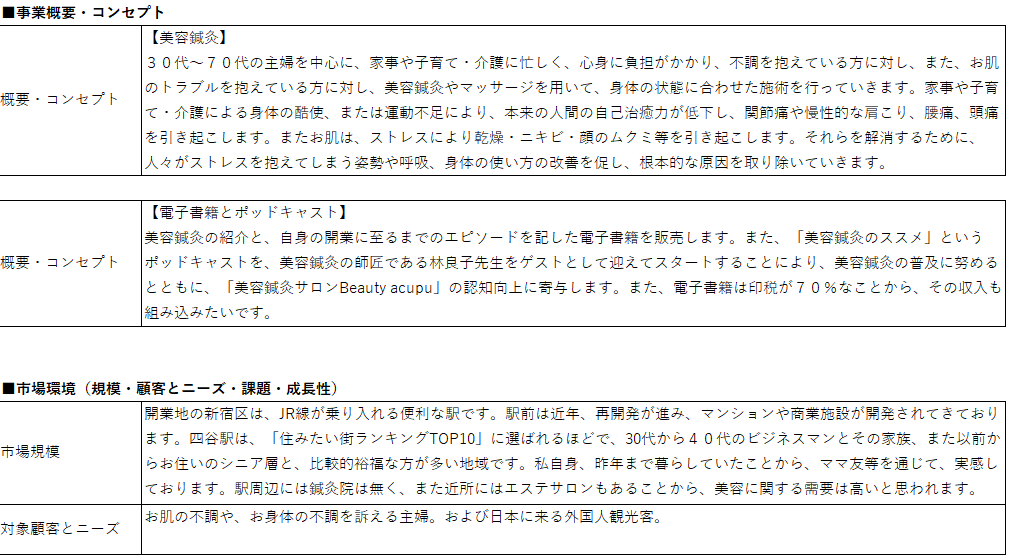

化粧品小売業、鍼灸、ファッション雑貨小売業、設備・内装業など11業種12社の事業計画書を参考にしてください。

記入例:物販の創業計画書

物販の事業計画書では、「どのターゲットに」、「どのような方法で販売するのか?」ということが重要となります。

ターゲットの選定においては、商品の特性や価格などを十分に考えたうえで、決定する必要があるため、確実を期すならば、本格的な販売の前にマーケティング調査やテスト販売などを行い、その結果を踏まえた上で、計画を作ることをおすすめします。

また、販売方法は売上げに直結するため、とくに慎重に選ぶことが求められます。

電話営業、ダイレクトメール広告、ネット販売など方法は数多くありますが、宣伝広告費には限度があるため、その中でも最も有効な方法を見つけることが計画の成功につながります。

記入例:エステの創業計画書

エステのサービスでは、基本的な顧客は女性となるため、これに対してどのようなサービスの提供ができるかがカギとなります。

一般的に行われているエステサービスとどのような違いがあり、どの部分が強みなのかを明確にする必要があります。

最近では、メンズエステの需要や就活向けの需要なども増えているため、これらを取り入れたサービスなども検討した方がよいでしょう。

また、この業種ではサービスの種類だけでなく、じっさいに利用した際の施術感も重要な要素となるため、宣伝広告においてどれだけそれを訴求できるかや、わかりやすく伝えられるかということも計画を作るうえで重要となります。

記入例:不動産業の創業計画書

不動産業においては、専任の資格者の手配ができるかどうかや、どのような業務(仲介だけなのか、自社で物件の購入をして販売するのか?)をおこなうのかといったことが計画のポイントとなります。

一般的に仲介業務をおこなう場合には、案内を含めた人員が複数人必要となるため、その人件費を見込んでおくことの他、物件の仕入れをする場合には仕入れ額が大きくなりやすいため、それだけの融資を獲得できる計画となっているかや、それに見合うだけの自己資金があるかなどに気をつける必要があります。

また、不動産業の開業では、「不動産業の登録費用にある程度の費用がかかる」や、「物件の案内のための営業車が必要となる」などの事情があるため、これらを取り入れた資金計画にする必要があります。

記入例:建設業の創業計画書

建設業においては500万円以上(税込み)の工事をする場合には、業種に見あった建設業許可の取得が必要となるため、事業の内容がどの程度の規模の工事を予定するのかにより、開業のハードルが大きく変わります。

とくに許可を必要とする場合には、経営業務管理責任者の取得要件を満たすことや、専門技術者の確保などをしなければならないため、事前の準備が不可欠となります。

また、事業面においては、工事の着手前の人件費の支払いや、場合によっては材料費の立替えなどが必要となるため、これらをしっかりと見積もった計画となっているかや、継続して受注が見込める体制となっているかなどが審査のポイントとなります。

創業計画書を作る際のよくある質問

創業計画書作成時の、おすすめのフォントと大きさはありますか?

「メイリオ」や「游ゴシック」は見た目にきれいですが幅を多く使うフォントなので、スペースに限りのある創業計画書には不向きです。ビジネス文書に適さない、丸ゴシック系やクセの強いフォントは避けましょう。ユニバーサルデザインフォントは数字の読み間違いが起きにくいフォントとして様々なシーンで採用されています。

大きさは10~12ptくらいがおすすめといえます。

創業計画書への記載内容が多いのですが、別紙を追加してもよいのでしょうか?

日本政策金融公庫の創業計画書のフォーマットに記載されている項目を漏らしたり、変更しなければ、用紙じたいは別紙を使っても問題ありません。

公庫のフォーマットは記入部分がかなり少ないため、むしろ、記載したいことが多い場合には、積極的に別紙を利用することをおすすめします。

まとめ

日本政策金融公庫の創業融資では、創業計画書の作成・提出を求められますが、これに何を、どのようなことを書くかは、融資の結果に大きく影響を及ぼします。

創業計画書には、「事業プランに差別化を図る」、「事実やエビデンスにもとづいて書く」、「収支計画ではキャッシュの不足に注意する」などが求められるため、これらについて配慮しながら整合性の取れた計画を作るようにしましょう。

創業計画書をブラウザ上で作れるツール「事業計画書作成ツール」はこちら

●累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

●日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる

●12業種・4188社の経営者と比較し、あなたの事業計画の安全率を判定

これらの機能がすべて無料で利用できます!

執筆者プロフィール:ドリームゲート事務局 月見里

ドリームゲートは経済産業省の後援を受けて2003年4月に発足した日本最大級の起業支援プラットフォームです。

運営:株式会社プロジェクトニッポン

Facebook | X(旧:Twitter)