中小企業庁のスタートアップ創出促進保証は、経営者の個人保証を不要とする創業時の保証制度です。起業家や創業間もない経営者がこの制度を使って金融機関から融資を受けると、自らが連帯保証人になることなく資金を調達することができます。

最大3,500万円まで無担保・無保証で融資が受けられ、これから創業する方はもちろん、創業後5年未満の法人も対象にしているのが特徴です。

この記事では、個人保証の概要、スタートアップ創出促進保証のスキーム(体系)や利用方法などを紹介します。

https://j-net21.smrj.go.jp/news/fms6rv0000000hp1.html

スタートアップ創出促進保証制度とは?経営者保証が要らない新たな創業融資を徹底解説!

- 目次 -

そもそも、個人保証とは?

個人保証は主に中小企業などの経営者が融資の際に利用するしくみで、経営者保証と呼ばれることもあります。経営者保証は融資を円滑に進める作用がある一方、中小企業経営者に大きな負担を強いる面もあります。

https://www.chusho.meti.go.jp/kinyu/keieihosyou/

企業が返済できなくなったら経営者が返済する

企業が金融機関から融資を受ける際には、経営者が連帯保証人になることを求められる場合があります。経営者(個人)が連帯保証人になると、企業の破綻などで債務が返済不能となったときに、経営者が代わって返済することが必要です。これが経営者保証であり、この用語は「経営者が金融機関に経営者保証を提供する」といったように使います。

法律的には、経営者保証をすることで経営者は保証債務を負い、企業が返済できなくなった場合には経営者に保証債務の履行が求められます。経営者が保証債務を履行できなければ、最悪、自己破産に陥る可能性もあるでしょう。

中小企業経営者の負担が大きい現実

一般的に大企業では、経営者保証はおこなわれません。したがって「経営者保証」は実質的に「中小企業経営者保証」になっています。そして、経営者保証が問題になるのは、中小企業経営者の負担が大きすぎることです。

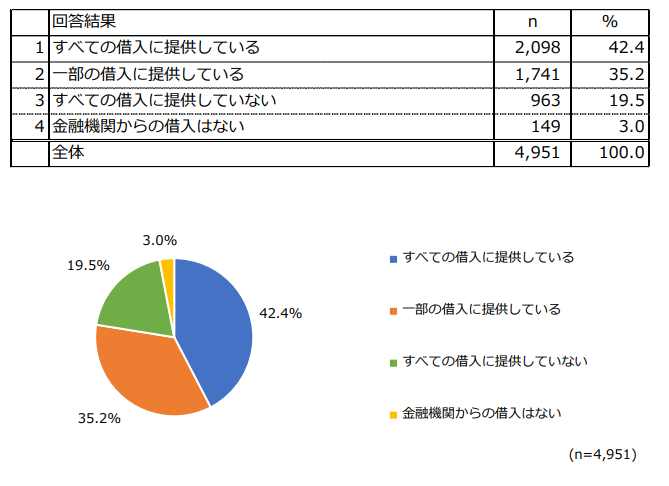

株式会社パソナの調査によると、中小企業や小規模事業者のうち「すべての借入れに経営者保証を提供している」は42.4%、「一部の借入れに経営者保証を提供している」は35.2%でした。両者を合わせると8割近くになります。

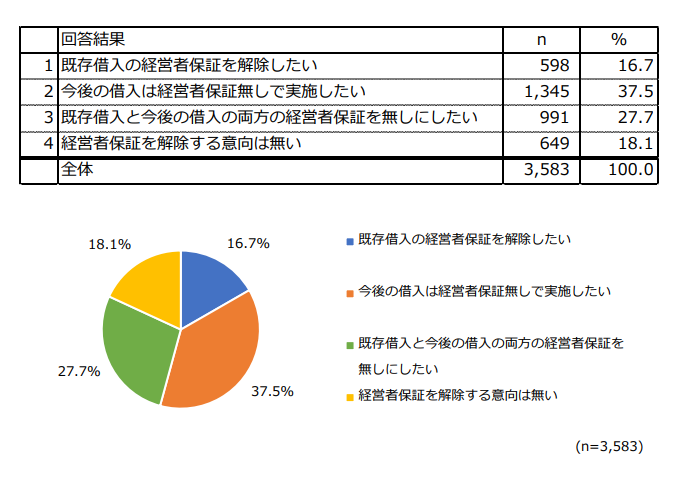

また同調査では、中小企業経営者の16.7%が「既存借入れの経営者保証を解除したい」と答えています。また、37.5%が「今後の借入れは経営者保証なしで実施したい」と答えており、経営者保証が経営者のストレスになっていることがわかる結果です。

https://www.meti.go.jp/meti_lib/report/2020FY/000369.pdf より抜粋

大企業の経営者は融資の返済が滞っても自己破産リスクが低くなっています。一方で、中小企業の経営者にとって高いリスクが存在する現状は、中小企業の経営者にとってきびしい内容でしょう。

経営者保証の意義

リスクのある経営者保証ですが、意義もあります。一般的に金融機関の融資リスクは、対大企業より対中小企業のほうが高くなります。したがって金融機関は融資リスクを減らすために中小企業への融資では経営者保証を求めることが通常です。

もし、経営者保証がなければ、金融機関は融資しないかもしれず、中小企業を苦しめる結果につながりかねません。したがって経営者保証には、融資をスムーズに実施する効果があるといえるでしょう。

また、中小企業の経営では、会社の資産と経営者個人の資産が一体になっている場合があります。たとえば、経営者の自宅で新製品の開発をしている場合、個人の不動産を会社が利用していることになります。そのように考えると、借金(融資)という負の資産を経営者と会社が共同で負うことも不合理とはいえません。

以上のことから、経営者保証には問題点があるものの存在意義は十分にあるといえます。ではなぜ今、スタートアップ創出促進保証のしくみがつくられたのでしょうか。それは政府(中小企業庁)が経営者保証が生み出す弊害が大きくなっている、と考えたからです。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

経営者保証が生み出す弊害

政府が経営者保証を問題視していることは「経営者保証に関するガイドライン」を策定したことからもわかります。経営者保証が生み出す弊害には少なくとも、1)事業承継が実施されにくくなる、2)起業率を下げる要因になる、の2つが存在します。

事業承継が実施されにくくなる

事業承継にはさまざまな形態があります。たとえば、親が経営する旅館や金属加工会社や商店などを、子どもが継ぐ場合も事業承継に該当します。

経営者である親が、自社の融資に対して経営者保証を提供していたとします。そして、これから会社を子どもに承継させようと考えているとしましょう。このとき、会社に融資している金融機関は、リスクヘッジとして、親の経営者保証を子どもに切り替えたいと考えることが通常です。

もし会社の経営が不調であれば、承継する子どもは、経営リスクと経営者保証という2つのリスクを抱えることになります。2つのリスクは事業承継を拒否する動機になりかねません。経営者保証がなければ子どもが事業承継した可能性を考慮すると、経営者保証が事業承継の障害になっているといえます。なお、今回のスタートアップ創出促進保証では、事業承継での融資は対象外となります。

諸外国に比べて起業率を下げる一因になる

先ほど「経営者保証」は実質的に中小企業経営者保証であると説明しましたが、より正確には「日本の中小企業の経営者保証」といえるかもしれません。日本の起業率や起業活動がほかの先進諸国と比較して低水準なのは、資金調達が難しいから、という指摘があります。

さらに独立行政法人経済産業研究所は「経営者保証がある場合、事業が失敗した場合に起業家の手元に残る自由財産が減少するため、経営者保証はリスク回避的な個人の起業意欲にマイナスの影響を及ぼすと考えられる」と述べています。起業して自分の財産が減るくらいなら起業しないでおこう、というマインドは理解できるのではないでしょうか。

スタートアップ創出促進保証制度の概要

経営者保証が起業・創業の阻害要因とならないようにするため、中小企業庁がスタートアップ創出促進保証を創設しました。本制度のスキームや保証対象者、制度の内容、創業計画書などについて解説します。

スキーム

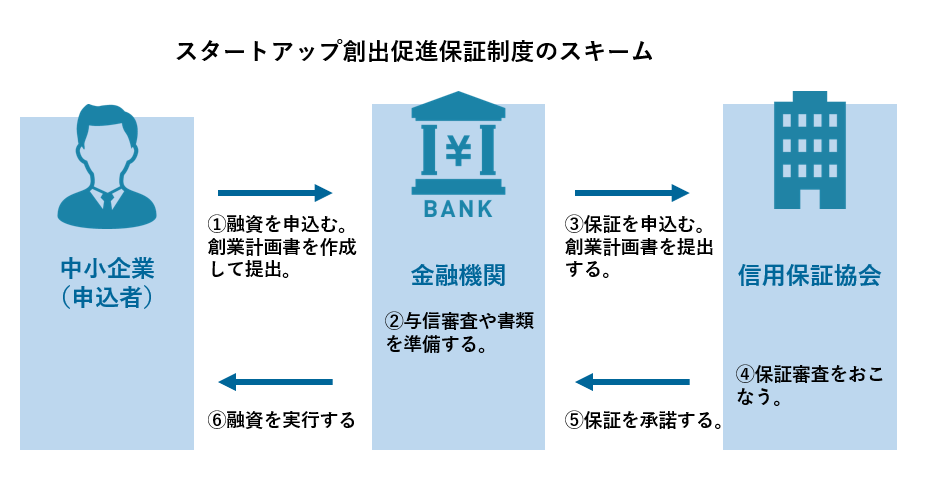

スタートアップ創出促進保証制度は、融資ではなく、保証をするだけです。あくまでも企業に融資するのは、金融機関となります。また、本制度によって「経営者保証」はなくなりますが、金融機関への「保証」は存在し、保証を実行するのは信用保証協会です。その際のスキームを図式にすると次のようになります。

- ①融資でスタートアップ創出促進保証制度の利用を希望する中小企業は、金融機関に融資の申込みをします。このとき創業計画書の提出が必要です。創業計画書については後段で紹介します。

- ②金融機関は通常の与信審査をおこなうとともに、スタートアップ創出促進保証制度の利用するための書類を準備します。

- ③信用保証協会に対する申込みは金融機関がおこないます。このとき金融機関は申込み者(中小企業)が作成した創業計画書などを信用保証協会に提出します。

- ④信用保証協会は保証を実施するための審査をおこないます。

- ⑤保証審査にパスすれば、信用保証協会は金融機関に保証することを承諾します。

- ⑥金融機関は申込み者(中小企業)に融資を実行します。

保証対象者と制度の内容

スタートアップ創出促進保証制度の保証対象者は、以下のいずれかに該当する人と企業を含む法人です。

■保証対象者

- 創業予定者

- 分社化予定者

- 創業後5年未満の法人

- 分社化後5年未満の法人

- 創業後5年未満の法人成り企業

創業予定者とは、これから株式会社などの法人を設立して、事業を開始する具体的な計画を持っている人のことです。分社化予定者とは、中小企業にあたる会社で事業を継続しつつ、新たに会社を設立する具体的な計画を持っている人のことです。

スタートアップ創出促進保証制度の保証限度額は3,500万円で、保証期間は10年。なお据置期間は原則1年、例外的に3年まで延長できます。融資の金利は金融機関が定めたものになります。つまりスタートアップ創出促進保証制度のなかでは融資の金利についての定めはありません。

スタートアップ創出促進保証制度では保証料が発生します。保証料率は、各信用保証協会所定の創業関連保証の保証料率に0.2%上乗せした率となります。また、本制度を使った融資では保証人も担保も必要ありません。

創業計画書の記載事項

申込み者(中小企業)が本制度を使った融資を申込む際には、創業計画書の作成と添付が必要です。創業計画書には次の項目の記載が必要となります。

■創業計画書の記載事項

- 事業概要

- 創業準備の着手状況

- 必要な資金と調達方法

- 収支計画

- 取引先や借入れ金状況などの情報

ガバナンスチェックについて

スタートアップ創出促進保証制度を利用して融資を受けた中小企業は、会社設立後3年目および5年目に、ガバナンスチェックを受けることになります。ガバナンスチェックとは、中小企業活性化協議会がおこなうチェックシートにもとづいたガバナンス体制の整備に対する確認および助言のことです。

創業期にある企業が次のステージに移行するときには、ガバナンスの向上が求められます。ガバナンスチェックによって助言や支援を受けて、持続的な成長と中長期的な企業価値の向上につなげてもらう狙いがあります。

累計8万人が利用!質問に答えるだけで「事業計画書・数値計画書」が完成

⇒事業計画書作成ツールを無料で利用してみる

- 日本政策金融公庫の創業計画書も作成でき、融資申請に利用できる。

- 業種別にあなたの事業計画の安全率を判定

- ブラウザに一時保存可能。すべて無料!

スタートアップ創出促進保証制度の相談はドリームゲートへ

創業間もない中小企業の経営者や起業を志す人が、経営者保証がネックとなって融資を受けられないことがままあります。融資や起業への躊躇は日本経済にとってマイナスにもなりかねません。スタートアップ創出促進保証は、創業の障害を減らす制度になるでしょう。

「スタートアップ創出促進保証を使ってみたい」と考える経営者や起業家は、ぜひドリームゲートの専門家にご相談ください。専門家は経営者・起業家に、制度の概要をわかりやすく解説し、創業計画書づくりのアドバイスもおこないます。初回のメール相談は無料なため、お気軽にご利用ください。

執筆者プロフィール:ドリームゲート事務局

ドリームゲートは経済産業省の後援を受けて2003年4月に発足した日本最大級の起業支援プラットフォームです。

運営:株式会社プロジェクトニッポン

Facebook | X(旧:Twitter)